- ホーム

- イベント記事

- Growth CFO 勉強会 Vol.1

- 上場スタートアップ同士のM&A。ラクスルの事例から学ぶTOBの進め方と未上場会社のM&Aと比較した場合の苦労

上場スタートアップ同士のM&A。ラクスルの事例から学ぶTOBの進め方と未上場会社のM&Aと比較した場合の苦労

この記事は後編です。前半をお読みになっていない方は、ぜひ前編もご覧ください。

登壇者

■ 株価の動き

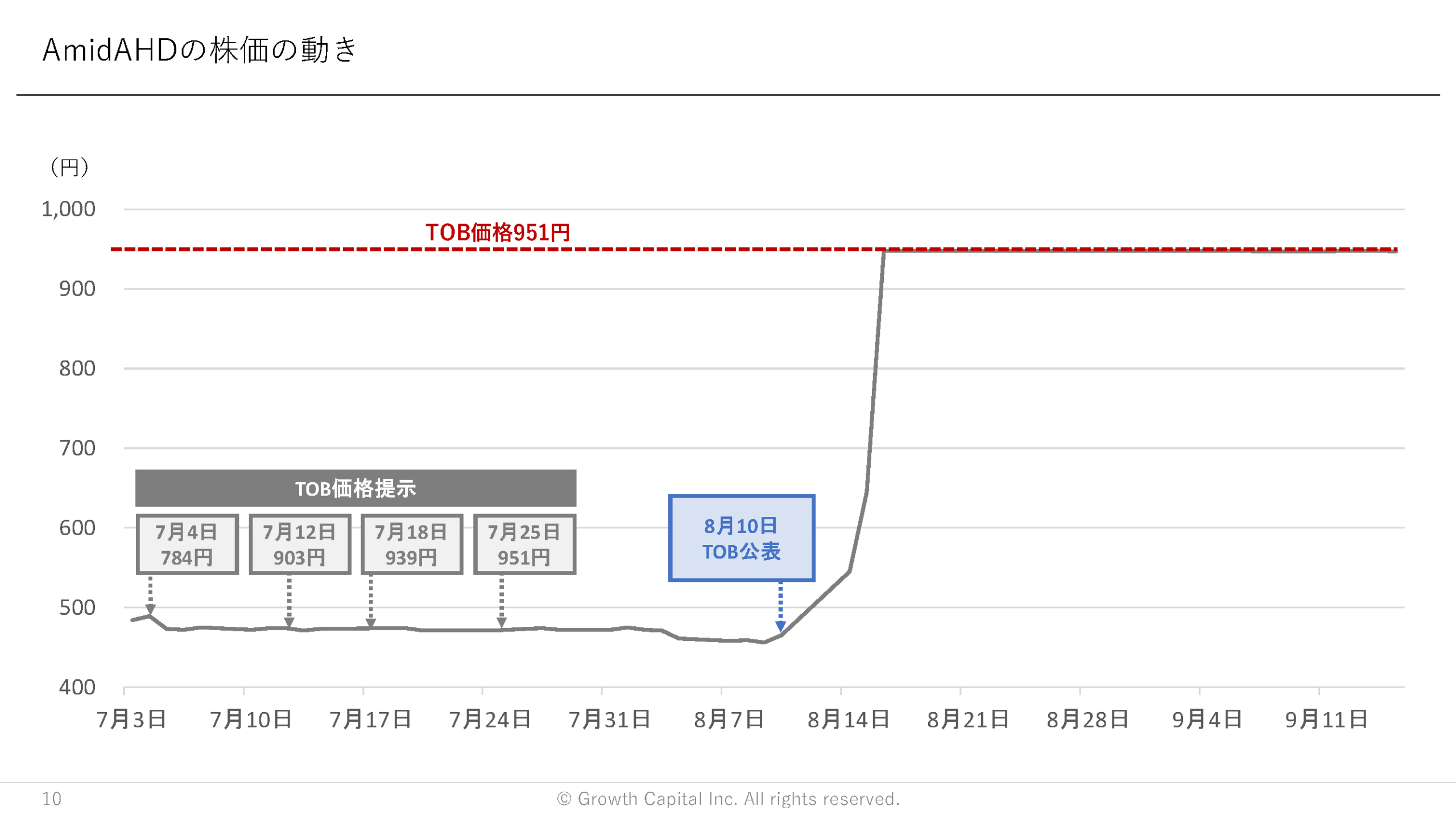

竹内:ちなみに、今回AmidA HDに対するTOB価格は最終的に951円だったわけですが、リリースを見ていますと、経緯まで細かく書かれているんですよね。

竹内:スライドを見ていただくと、7月4日から毎週交渉しつつTOB価格を変えて、最終的に妥結されました。ただ、AmidA HDの場合は交渉期間中に大きく株価がぶれることがなかったので、ラクスルとしてはやりやすい部分があった気はします。

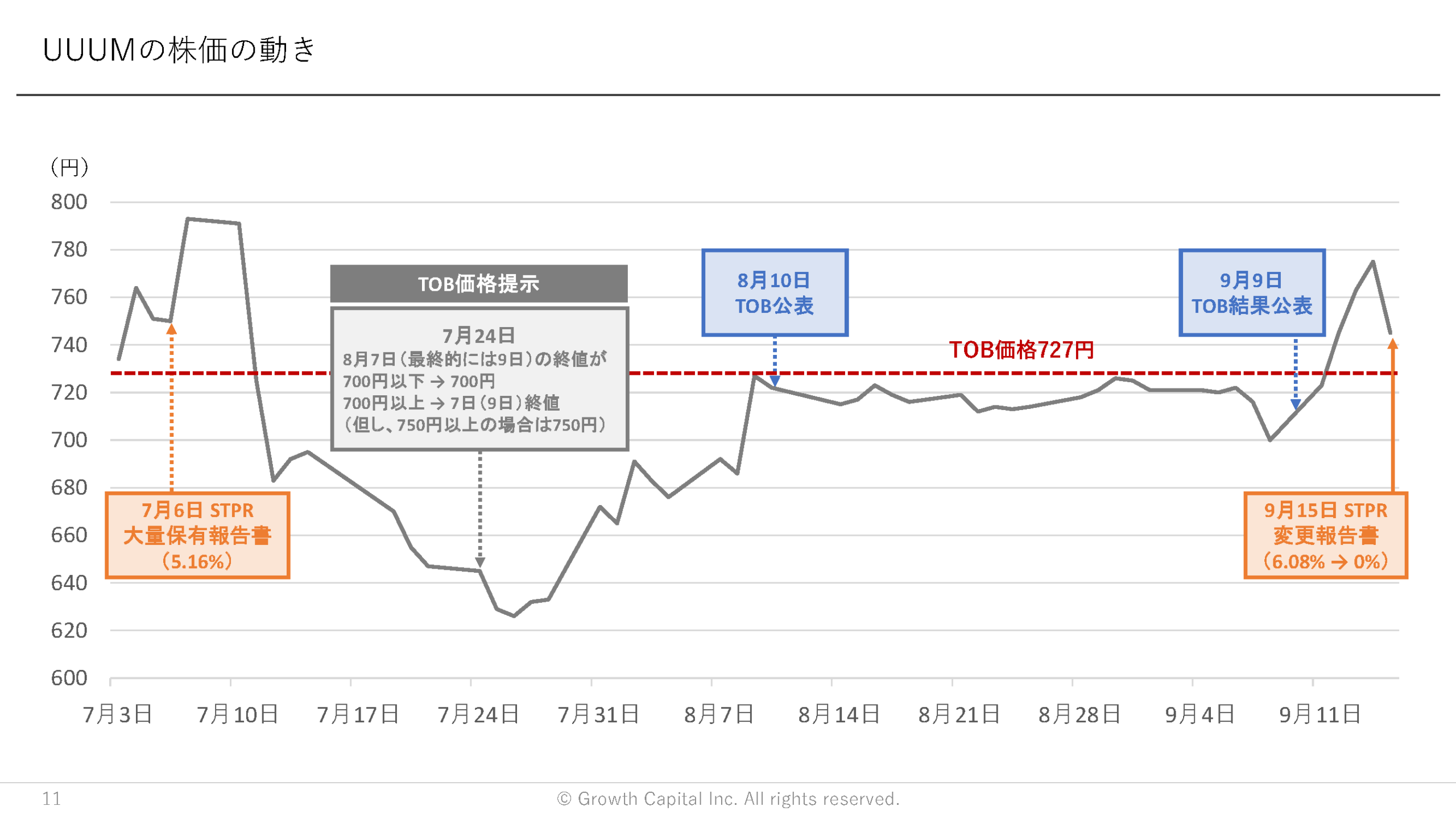

竹内:一方で、UUUMはボラタイルです。リリースを見ながら、フリークアウトHDは悩ましかっただろうなと感じました。7月24日以前にも交渉をされていたようなのですが、7月24日のタイミングで8月7日の終値が700円以下だったら700円、700円以上だったら7日の終値。ただし、750円以上だったら750円と提示しています。このときは600円前半だったのでプレミアムが乗る形だったと思うのですが、実際に公表までの数週間の中で株価がググッと上がりました。結果的にプレミアムがどんどん剥がれる形になっていたと思います。未上場のM&Aでは対象会社の株価がこういう動き方をするイメージがないので、ここも独特だと思いました。

あと、EDINETを見て気づいたのですが、STPRですね。VTuberの大手です。このタイミングでいきなり大量保有を出してきて、結果的にTOBに応募してEXITしていますが、上場株だからこそ競合が自由に買うことができます。この期間、フリークアウトHDは落ち着かなかっただろうなと開示資料から想像しました。

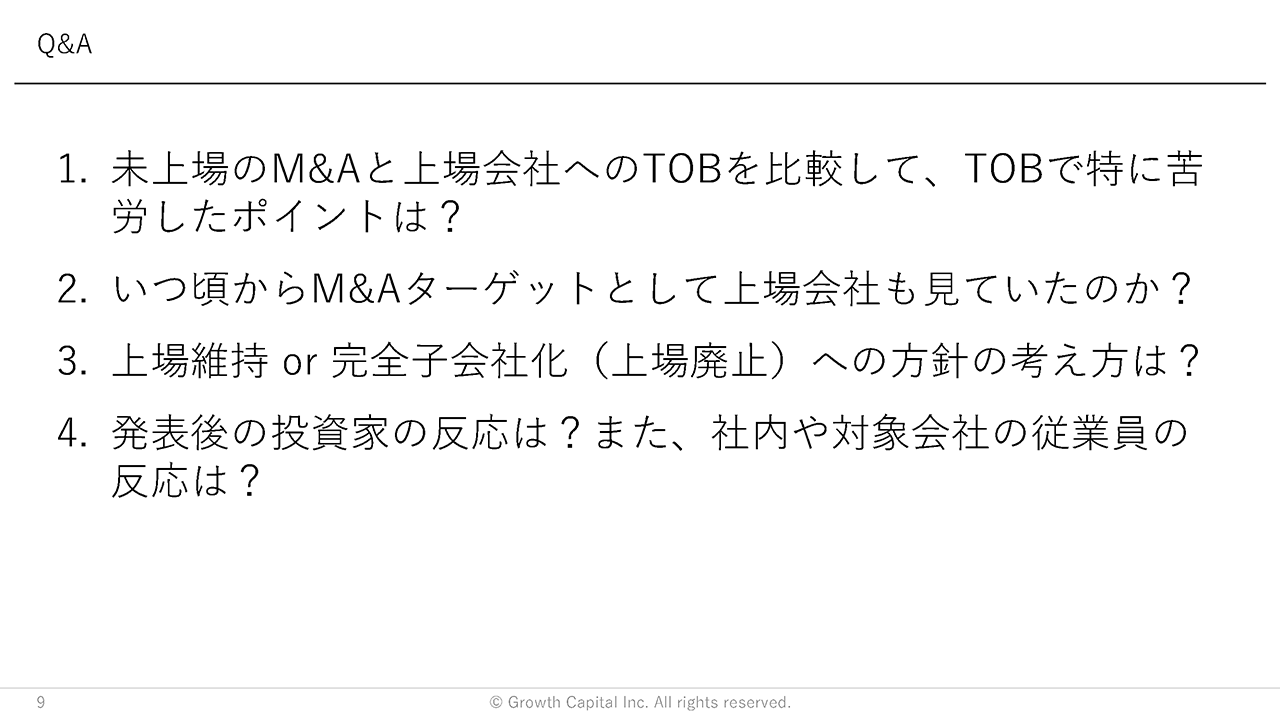

■ Q&A②

竹内:1点目の質問について、もう一つ聞きたいのですが。株価が動いているからこそ、情報管理は未上場のM&A以上に気を使わなければいけないと思います。一方で、メンバーを絞ると買収した後のPMIの検討が難しくなることもあると思うのですが、この辺はどういう工夫をされましたか。

西田:一般的なインサイダーの管理は当然しており、案件に入れる人はできる限り絞っていました。

竹内:実際どういう立場の方を入れていたのか。そして、どのくらいの人数だったのでしょうか。

西田:テクノロジーのDDもあるので、コーポレート、事業部、エンジニアで20人程度です。それ以上は広がらないようにしていました。

竹内:次に、Q&Aの2点目「いつ頃からM&Aターゲットとして上場会社を見ていたのか」についてです。ぜひお伺いしたいのは実際、何がきっかけで打診したのか、また打診するアプローチの方法です。

西田:今回、案件を発表したのは2023年8月です。1年以上前から買収対象の候補リストには載っていました。ただ具体的に検討していたというよりは、我々のメインである印刷やノベルティに近いところを見る中では、結構遠い存在ではありました。

その中で、いろいろな会社にアプローチをかけながら検討を進めていく中で、実はAmidA HDは当社事業との親和性が高いのではないか、この会社自体も伸ばせるのではないかという発想に至り、実際にアプローチが始まりました。当社のラクスル事業責任者がドアノックし、AmidA HDの社長とカジュアルな挨拶をしたのがきっかけです。2回目のミーティングから私も入って、それからずっと携わっています。

竹内:議論をする中で、シナジーがありそうだからM&Aの話になったのでしょうか。

西田:うちは最初から可能性として買収も見据えていました。あちらは純粋に「ラクスルと一緒に何かできることがあるかも」という考えが一歩目だったと思います。

竹内:株をお持ちになられることに対して、先方さんが受け入れ始めたきっかけはあったのでしょうか。いい未来が両者で見えた瞬間があったわけですか?

西田:お互いに両社の事業の成長にコミットするためにただの契約ではなく、強い資本関係があることが重要だろうとコミュニケーションを続けました。また、当社の過去事例等を見て、ラクスルと一緒になるなら期待できると思って頂き、今がベストなタイミングなのではないかと思ってくれたのだと思います。

竹内:最初から直接打診されましたが、仲介会社や証券会社にセッティングしてもらうと先方から警戒されると思います。最初から上手な入り方をされた事例ですね。

■ 上場維持と完全子会社化のメリット・デメリット

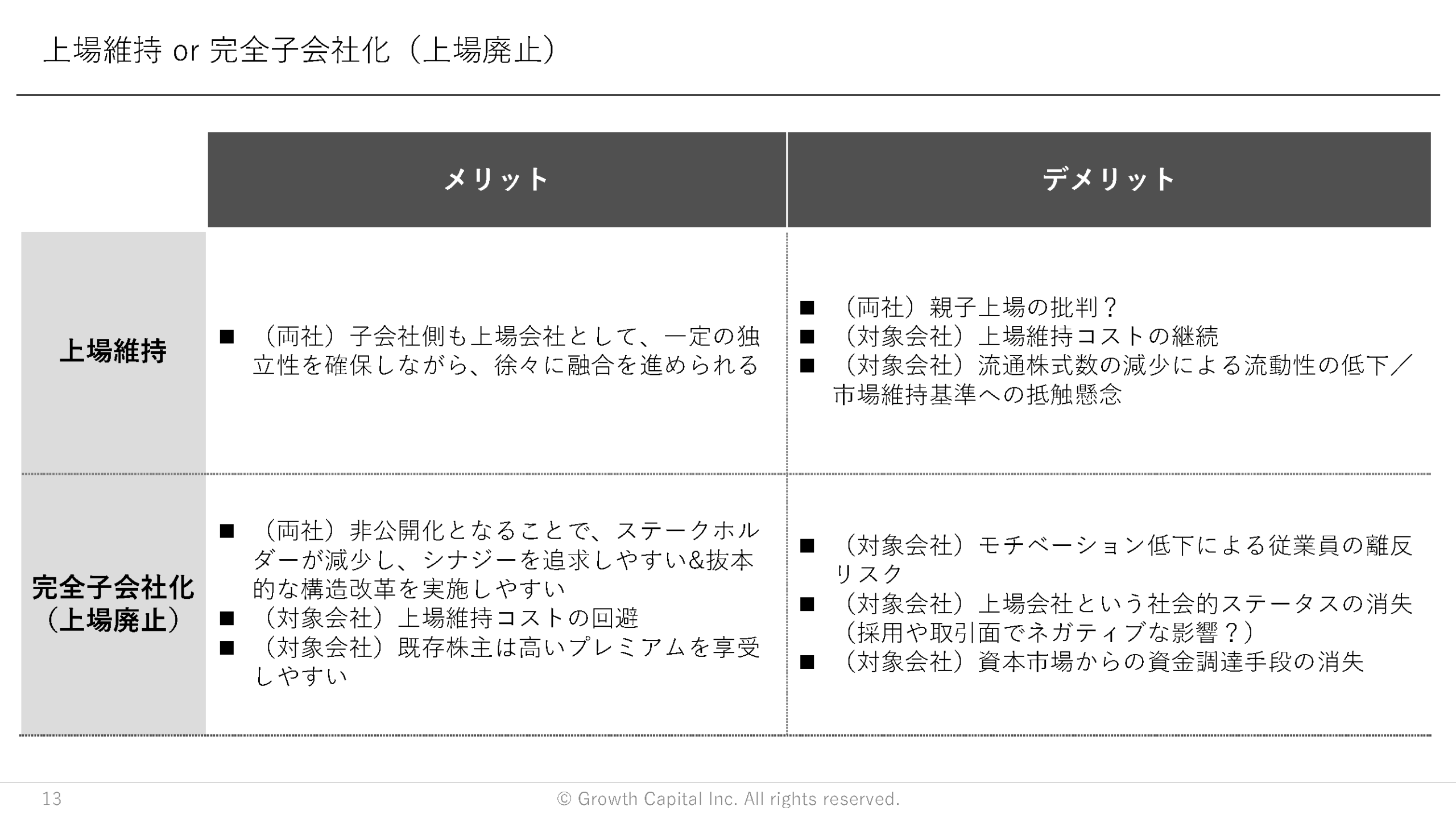

竹内:続いての質問「3.上場維持 or 完全子会社化への方針の考え方は?」ですが、ラクスルは完全子会社化を選ばれました。なぜそうなったのかを簡単に考えてみたいと思います。

竹内:ざっくりですが、スライドに上場維持と完全子会社化のメリット・デメリットを挙げました。上場維持では、子会社側が引き続き上場会社のままなので一定の独立性がありますよね。その中で徐々に融合を進められるという点がメリットです。

デメリットは最近、親子上場が批判されることがあるので、買い手と対象会社の両社に当てはまるのかなというところです。対象会社としては、上場コストが継続するという点があります。また、50%を取られるので流通株式数が減少して流動性が低下したり、上場維持基準への抵触懸念が高まったりします。

一方、完全子会社化のメリットは先ほどの裏返しになるのですが、非公開化になることでステークホルダーが減少します。そのためシナジーを追求しやすかったり、抜本的な構造改革を実施しやすいことがあります。

あとは上場維持コストがなくなることや、一般的には完全子会社化の時は高いプレミアムを乗せるケースが多いので、既存株主にとっては高いプレミアムを享受しやすいメリットがあります。

デメリットは、急に100%取り込まれるので対象会社にとってはモチベーションが低下してしまうおそれがあること。従業員が辞めるリスクもあります。そして、上場会社という社会的ステータスがなくなってしまう。あとは外部からのエクイティ・ファイナンスがしづらくなる点があります。ざっくりですが、こういうメリット・デメリットがある中で、ラクスルは完全子会社化を選んでいます。この狙いを解説いただけますでしょうか。

西田:基本的には、このスライドのとおりだと思っています。今回、上場を維持するスキームを選択しても、結局、流通株式の論点が残ってしまいますし、現実的に上場維持するハードルは高かったと考えています。そうした中で、ラクスルと一緒に成長していくという意味では、100%取り込んで一体となってやっていく方が両社にとってグロースさせやすいという判断になったので上場廃止にしました。

■ Q&A③

竹内:それではQ&Aの4点目「発表後の周りの反応」について、投資家はもちろん、貴社の中でも知らない方が大勢いらっしゃったと思いますし、対象会社の従業員の方々からもどういう声が聞こえてきたのかという質問へ回答をお願いします。

西田:投資家目線では、プレミアム100%と言われると「ラクスル、めっちゃ高く買っているね」と一瞬思われるのですが、ネットキャッシュが20億円ある話や事業の親和性等を含めて説明すると「良いディールだったね」と明らかに反応が変わりました。IR資料でも説明はしているのですが、細部までは伝わりきらなかったものと思います。

社内では、ちょうど永見が社長に変わったタイミングで「M&Aもやっていくぞ!」という中で、分かりやすい社内メッセージになっていたと思います。「ここを頑張っていこうぜ」というポジティブなメッセージになったのではないでしょうか。

対象会社の方からは、上場会社でなくなることより「ラクスルと一緒にやっていけば、もっといろいろなことができそう」とポジティブに捉えていただいたと聞いています。今日からPMIが始まっていくのですが、総じてポジティブな反応だとお聞きしています。

竹内:ありがとうございます。参加者の皆様から質問はありますか。

質問者:半年以上、対象会社と話してきた中で競合の影は見えなかったのでしょうか。

西田:競合の影はほとんど見えなかったのですが、何より最後は信頼関係が決め手となりました。

特に今回、事業会社を100%買うわけです。二十数年、我が子のように思っていた事業を引き受けるので、これまでの事業を生かしながら伸ばしてくれる会社としてラクスルが一番フィットすることを、信頼関係を含めてご理解いただけたと思います。

以前行った案件もそうですし、今回もそうなのですが、創業社長が強みになりました。「ラクスルのあの事業は俺が作ったからね」と言ってもらえるように「我々が引き取って伸ばし続けるので、ぜひ我々と一緒にやりましょう」という話をして、信頼を積み重ねました。

質問者:これまで、どこか他の上場スタートアップの買収を具体的に検討したことはありますか。どういう理由で頓挫して、その学びが今回に生かせていたり、気をつけるべきポイントだったり、そういう学びを共有いただけたらと思います。

西田:頓挫というより、タイミングが今ではないという案件がいくつかあります。もしかしたら3年後かもしれない、5年後かもしれない。案件が終わったというより、今ではないけれども関係が続いているということがなくはないですね。

質問者:それは株価を見て判断しているのですか。もしくは、業績や事業の状況、経営者のマインドなのか何なのか。それとも、ラクスル側の事情があるのでしょうか?

西田:大きく2種類の理由があります。例えば、のれんの負担やキャッシュバランス。財務指標的にラクスルがいつだったら受け止められるかという、ラクスル側の話があります。相手側の都合だと、上場会社の後継者問題があります。まだファイティングポーズをとり続けているけれども、どこかのタイミングでは「もうやり切ったかな」という思いが出てくる。上場会社でも、世の中で言う後継者問題があると思います。

質問者:どういう進め方をするとうまくいきやすいのでしょうか。成功も、うまくいかなかった案件も経験されているので、両方見ている中での学びがあれば教えてください。

西田:検討がしやすいのはマジョリティを持っている経営者がいる会社です。その方が株を手放すと言えば、基本的には案件が前に進みます。マジョリティを持っているけれど、まだ頑張りたいといえば、無理やり引っ張るものではないので「一緒に何年か頑張って、その後また時が来たら一緒にやりましょう」という形です。今回は、おそらくAmidA HDの社長さんが他にチャレンジしてみたいことがあったので、タイミングが合って一気に進んだという認識です。

質問者:先ほど、未上場のM&Aと上場会社のTOBを比較して、TOBの場合は20倍ぐらいの工数があるということでしたが、未上場会社と上場会社、それぞれ初回接点からクローズまでの期間、つまりスケジュール感で言うと、どのくらい違いがありましたか。

西田:正直、スケジュールは3〜6カ月の差分ぐらいです。スケジュールで難しかったのは、どちらもインサイダーフリーだったり、向こうの決算期や株主総会を含めて、どのタイミングでやるのか。小さいウィンドウを見つけに行くという部分で、調整が難しかったと思います。

質問者:お互いの最大公約数で発表のタイミングが決まってくるということですね。

西田:それらを意識しなければ5月、6月でも可能だったのですが、ベストは8月だと判断しました。

竹内:ウィンドウが限られている中で、更に株価も動くので難しさがありそうですね。

質問者:見定めるときに最初から魅力を感じて進めたと思うのですが、シビアに見ていたのはどういった点ですか。

西田:通常のDDはガッツリやっていて、最初のフェーズで会社のカルチャーや扱っている商品のクオリティは問題ないと見ていたので「本当に印鑑の市場がなくならないかどうか」を気にしていました。

質問者:本件だけではなくて、投資額に対しての回収期間であったり、回収をどのように定義するのか、EBITDAなのか、税後利益なのか。回収期間が何年だったらいいのか、そういった基準はありますか。

西田:ラクスルでは今、純資産に対するのれんの割合を全体で管理している点と、それに対してEBITDAを何年で回収するかのバランスで見ています。本件では、EBITDAの4倍くらいを上限と考えました。かつ、対象会社からの利益だけなので、おそらくラクスルとのクロスセルもあるので、もっと早くいくだろうという予想の中で、単体だけで4倍を目安にしておりました。

質問者:M&Aをしていくと、手元資金で賄う時と、そうでない場合もあると思います。その中で、どこまで財務的なレバレッジを効かせるのか。借り入れの水準だったり、もしかしたら自己資本だったり。財務的な規律を保つ水準は、どこに置いていますか。

西田:純資産に対するのれんの割合を見ていて、銀行の目線で純資産、もしくはEBITDAの何倍というのがデットキャパシティの目安になります。我々でいくと、EBITDAは出ているのですが純資産が小さめなので、こちらが早く詰まってしまうリスクがあります。エクイティを調達することは考えてなくて、今取れるデットの残高でやり切るというところです。

あとは対象会社でも利益が出ているところを今は中心に見ているので「そちらのキャッシュフローもありますよね」と促して、借り入れを追加でやる工夫もしています。

質問者:最終的にTOBというスキームを選ばれたわけですが、実は株式交換の可能性もあったのでしょうか。また、最初からTOBではなく、まずは数%といった水準で株式を取得するところから始めてみるというお考えはなかったのでしょうか。

あとM&Aの仲介会社のようなところは普段使っているのかどうか、聞かせてください。

西田:一つ目に関しては、M&Aに必要なキャッシュをラクスルのBSとして保有していたので、買う準備ができていました。

社内では「少しずつ持った方が良いのではないか」という意見もありましたが、大量保有報告書や決算期が締まって株主名簿にラクスルの名前が出てしまうと、ラクスルが買収するのだと市場が解釈して株価が上がるかもしれないので、「行くなら行こう」という考えでしたし、そのための現金も持っていましたので、ストレートにTOBで100%買収をやりました。

また、M&A仲介については、比較的小規模な案件などでは仲介会社さんの活用を始めています。

明らかにうちとの親和性があったり、一定の取引関係があって相手のことをよく知っているケースは、直で行った方がディールのクオリティが上がります。そういう使い分けをしています。自分たちでやる案件と、持ってきてもらうもの、分けて並行しながら対応しています。

質問者:M&Aと中計の整合性について、開示の中で苦労する部分はありますか。

西田:上場から5年ほど経過していますが、中~長期の数値は強めに出す傾向があります。正直、中期はM&Aしないと達成が難しい水準になっているので、良いディールをやっていきます。

もちろん既存事業のラクスルの成長を諦めたわけではなく、ラクスルを良い意味で太らせていく狙いがあるので、ここをつなげて成長していく。そこをIRのメッセージとしてやっているので、より具体的に「M&Aも成長戦略の一つです」と言い始めているところです。

竹内:ご質問ありがとうございました。西田さんも、お答えいただきましてありがとうございます。これにて勉強会を終わります。

本日の勉強会が上場スタートアップの皆さんの成長加速に向けた学びとなれば嬉しいです。

以上