- ホーム /

- イベント記事 /

- Growth CFO Summit Vol.10 /

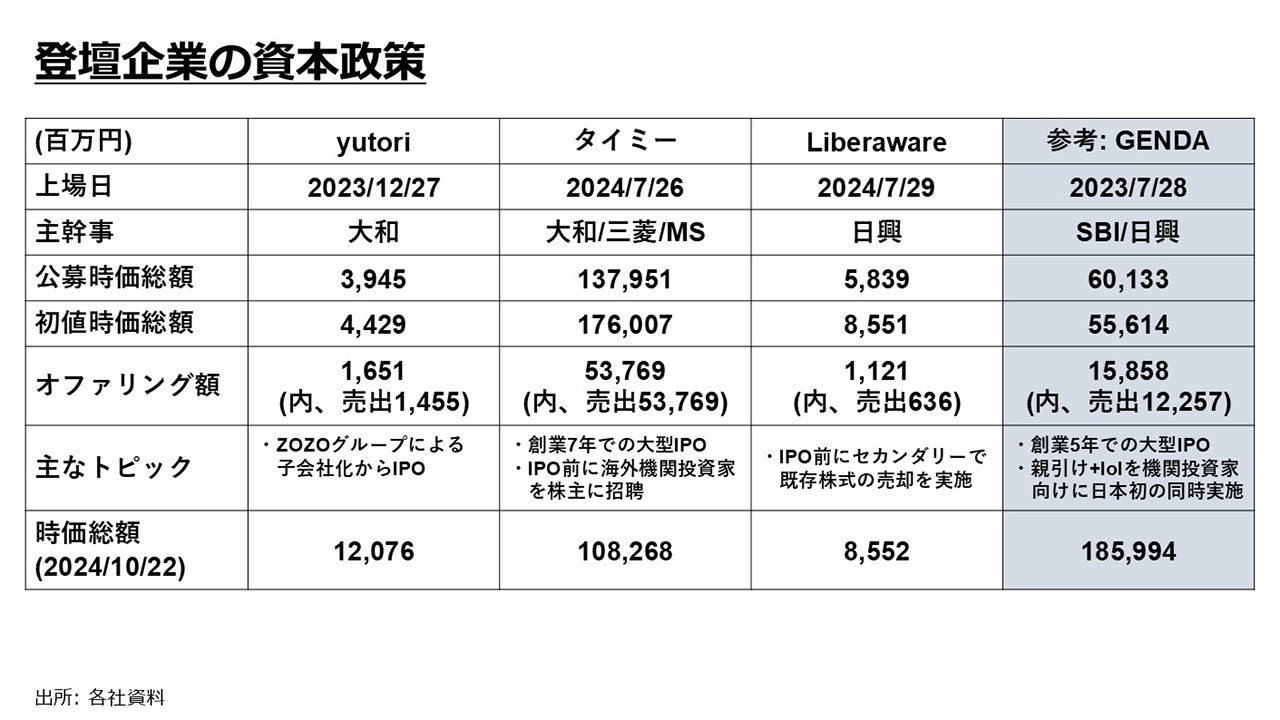

- セッション1「成長企業のIPO戦略」 /機関投資家との接点づくりやオファリングサイズの決め方…成長企業のIPO戦略の裏側

機関投資家との接点づくりやオファリングサイズの決め方…成長企業のIPO戦略の裏側

この記事は後編です。前編をまだお読みになっていない方はぜひ前編もご覧ください。

登壇者

■ 機関投資家との付き合い方

寺田:非常に本質的なお話をありがとうございます。審査の準備を進めながら取引所審査前後、もしくはタイミーさんだともっと前からかもしれないですけれども、投資家とのコミュニケーションがあります。IPOはファイナンスイベントなので、IM(インフォメーションミーティング)だったりロードショーだったり、もっと前から機関投資家といろいろコミュニケーションされるかなと思います。タイミーさんの事例では、どれくらいの時間軸でIPOというファイナンスイベントの準備をされていたのでしょうか。

八木:始めたのが2021年の1月で、2020年の12月に入社しているので、その翌月から開始をしているという形です。3、4年前から開始しています。なんでそんなに早くからやっているの?というところですが、これは私が入った時、1月にたまたま機関投資家とお会いするタイミングがありました。その時にサービスを説明した時にポカンとなってしまいました。なぜかというと、その機関投資家の方はアルバイトをあまりやったことがないというのもそうだし、あとは、そもそも面接とか履歴書がないという、海外だとあり得ないようなサービスのビジネスモデルだからです。海外に類似企業もないので、会社を理解してもらうということに相当時間がかかるというのを痛感しました。そこからカンファレンスにいろいろ出させていただいて投資家面談を重ねていきました。

寺田:当時八木さんがご入社された時はGMVや売上はどれくらいだったのですか?

八木:月でいうと1億円もいってないです。売上で言うと本当に数千万円ですね。

寺田:年間売り上げは10億円ぐらいでしょうか。

八木:それほどいってないですね。通期で4億円ぐらいですね。

寺田:以前はIPOの時にとにかく海外機関投資家をたくさん入れるのが善みたいなことがありました。そのために1年前2年前からインフォメーションミーティングを何回もやって、投資家と接点を作ることが流行っていたと思いますし、今もそれがある種スタンダードになっているかもしれません。一方で、実際にはその規模ではちょっとまだステージが早いかなとか、証券会社にそもそもカンファレンスに呼んでもらえないことがあると思います。八木さんはご入社直後で売上4億円ぐらいで、その後も伸びていかれていたと思いますが、まだまだ規模的に他の上場企業などと比べると小さい中で、どういうふうに接点を勝ち取っていった、機会を作っていったのでしょうか。

八木:おっしゃる通り、数字があまり出ていないと見向きもされないので、証券会社時代のコネも含めてカンファレンスに出させてもらって、ビジネスモデルとしてとてもユニークだということを訴求していました。カンファレンスに出た時のゴール設定としては、ここに投資をしたいというより、頭の中にタイミーという名前があるとか、海外では見たことない日本ですごいユニークなビジネスモデルを展開している会社があるなということをインプットできれば良いというところでした。最初は大和さんだけだったんですけど、主幹事選定とカンファレンスの参加というのをバーターに使ってひたすらカンファレンスに出させてもらっていました。

寺田:ロードショーが始まる時点で御社の中で投資家リストの管理をされていると思います。延べでもユニーク数でも結構ですが、社数、もしくは人数で、どれくらいの機関投資家ネットワークをすでに築いていたのでしょうか。

八木:面談件数で言うと300は超えていましたね。投資家ユニーク数で100以上はいっていました。プラットフォーム系でPMがたくさんいるところを含めると、件数が300とかになってしまいますが、ユニーク数でも100はいっていましたね。

寺田:その中にはプライベートでファイナンスもされていると思いますが、その時のコミュニケーションの延長線みたいな方々いらっしゃったんですか。

八木:ちょうど2021年は海外機関投資家さんがプライベートプレイスメントで入るのが盛り上がっていた時期なので、投資家ミーティングの際には、通常の会社説明もそうですし、資金調達ニーズがあるか否かの話もセットで聞かれていました。逆にそこを匂わせつつミーティングをこちらからセットしていたというのはあります。

寺田:プレIPOファイナンスは全てニューマネーだったのでしょうか。それとも少し既存株も混ざっていたのでしょうか。

八木:全部新株でやり、一部セカンダリー取引で既存の株主の入れ替えはありましたが、調達ラウンドとは別での実施です。

寺田:今セカンダリのお話が出たんですけれども、Liberawareさんも上場の直前ぐらいですね。

内田:親引けのタイミングです。

寺田:そのあたりも含めて、機関投資家との接点は上場前と後でどうなのでしょうか。

内田:そういった意味では、タイミーさんのやっているような形のものはほぼありませんでした。今年の1月くらいに日興を通じて基幹投資家さんとのウェブでのミーティングがありました。数社が参加する説明会みたいなものがありましたが、そこで例えば上場の時期がどうなんだとかそんな話をしているわけでもないし、一般にこういう会社なんですよと話をしたレベルのものです。

寺田:ウェブでの説明会をやられたのは証券審査に入ってからですか。

内田:はい。

寺田:JR東日本さんとの親引けの取り組みは非常に興味深いです。事業会社が親引けに参加する例はそれなりには多分、Visionalさんとかも確か入っていたりすると思います。どういう切り出し方、どっちからそういう話が始まるのか。勝手なイメージですが、それなりに時間軸も意思決定まで長いのかなという中で、どう話をまとめていくものなのでしょうか。

内田:JR東日本さんとは、元々、様々な連携をしています。JR東日本のグループの合弁会社のCalTaの設立や、JR東日本スタートアップさんからの出資です。

寺田:IPOのタイミングでCVCはどうされたんですか。

内田:ロックアップがかかっているので持ったままになっています。

寺田:yutoriさんに関してはZOZOのグループであったことが活きたのか、あんまり関係なかったのか。いかがでしょうか。

瀬之口:僕らは12月に上場してまして、機関投資家との接点を持ったのもその4ヶ月前の8月に初めて証券会社にアレンジしてもらったぐらいで、特別なことは特にしていないです。

寺田:いわゆるインフォメーションミーティングを普通にやっている感じですか。

瀬之口:はい。

寺田:どうでしたか。インフォメーションミーティングで初めて機関投資家という人種の方々とお話しされたと思います。認識のずれやちょっと話が通じないことがあるなとか。

瀬之口:やはり組織と事業モデル的にすんなりとは理解されないことも多かったです。当時の事業ポートフォリオはキャッチーなロゴが特徴のストリート系のブランドがメインだったのですが、その例えとしてボックスロゴが有名なSupremeみたいに二次流通でも価格が上がるんですといった話をしたら「Supremeってなんですか?」と聞かれたこともあり、結構ギャップはありました。

寺田:IPOに向けてどうやって調整していったんですか。

瀬之口:正直すべてを理解してもらうのは難しいと思ったので、ロジカルなブランド管理体制やM&Aによる成長の再現性、成長率であったりと共通言語で話せる部分をアピールしていきました。

寺田:成長自体が非常に力強くある。あっちも理解しなきゃなというふうにはなってそうですね。

瀬之口:ZOZOも入っているんだから何かあるだろうみたいな、裏側のお墨付きも使いつつということですね。

■ 主幹事証券と意見が合わない場合

寺田:IMで投資家層を広げながら、IPOのタイミングで結局公募価格をいくらにするのか、という話が出ます。これは後でオファリングサイズの話も伺いますが、そことのセットかなと思います。主幹事との折衝、公募価格もしくは審査論点とかを含めて、IPOにおいてこれまで一緒にやってきた人たちとある種利害が相反するタイミングでもあると思います。Liberawareさんの事例からいかがでしょうか。

内田:主幹事さんはCOMPSも割といいところを選んでくれたと思います。COMPSと指標で掛け算すると、この金額になるなというのはありますが、「そういうもんじゃないでしょ?」という意見はあるんですよね。でも一定の経済合理性の中で計算するとそうなってしまう。例えばムーンショット系の赤字、なんかどんどん時価総額がついちゃうじゃん、みたいな。そんな会社が他の事例にあるので、そうするとやっぱり経済合理性だけで調整することが難しかったというのは正直なところです。

寺田:yutoriさんの場合はいかがだったでしょうか?

瀬之口:僕らは正直そんなに揉めることはなかったです。一番揉めたことでいうと、類似のところはアパレルのセグメントになるのか、D2CメーカーみたいなもうちょっとPERが高いところになるのかというところでした。結局当時は事業がアパレル100%だったのでアパレルだよね、と着地しましたが、僕らは株主がZOZOと僕と片石の3人しかおらず、結局3人が納得すればOKだったのですんなり受け入れられました。

上場してから頑張ろう、最初期待値を上げてその後下がるよりは、最初低めに入って後から上げていけた方が良いよねという話しで、入口のvalで揉めるよりは早く上がることを優先しました。

寺田:株主構成ならではですかね。

瀬之口:そうですね。

寺田:タイミーの場合、主幹事グループが2つある中で、お互いの調整の状況を教えてください。御社がどのように主導権を握ってやられていたのか。いかがでしょうか。

八木:もともと証券会社出身だったので、ディールプロセスがどういったもので、どのタイミングで何があるのかを把握していました。基本的には主導権を会社側で持つというところは意識してやっていました。あとは競争環境を必ず作るということです。ビューティーコンテスト自体も合計4回ぐらいやりましたし、最後の最後までタイトルやシェアを決めないとか、MAXのパフォーマンスを出してもらうために色々トライしました。

寺田:4回あって、2回目にはどういうことをするのでしょうか。

八木:1回目は推薦証券選定で、2回目が上場タイミングを見直したことで、仕切り直しでもう1回推薦証券選定をやり直してます。その後グローバルオファリング前提でJGC選定をしましたがそこでは最終決定をせず、ギリギリで最後の選考をしたという感じです。

寺田:証券会社からするとなかなか。

八木:もう勘弁してくれよというところだと思います。

寺田:共同で主幹事がいらっしゃる場合は、シェアのところは当然、お互いにいろいろやりあったりするものだと思います。御社としてフェアに進める中で、何をシェアを決める要因として説明されていたのでしょうか。最終的な仕上がりに対して、どのように主幹事に伝えていたのでしょうか。

八木:こちらから「プロセスの中の主要項目で点数をつけています。」というのは開示していました。上場承認前に、ロードショー以降の採点基準も追加でお伝えしました。最終的な仕上がりについては定性的なFBや大きな項目の比重や各項目の水準感はお伝えしましたが具体的な点数実績はお伝えしていません。

寺田:内訳の点数は最後の最後には開示するんですか。

八木:開示しないです。

■ 社内外のステークホルダーとの折衝

寺田:公募価格とも関わってくるオファリングサイズについてです。オファリングの金額というところで、タイミーさんは全部売り出しで、yutoriさんもほぼ売り出しで、Liberawareに関してはある程度公募も取られてという感じだったと思います。yutoriさんからオファリングの考え方について、いかがでしょうか。

瀬之口:上場後は売れるタイミングも少ないので最初にZOZOが可能な限り売って投資回収しておきたいという意向がありました。マックス40%ぐらいは出そうねという話をしていて、そこで上限が決まって、あとは経営陣がどれだけ売るかみたいな。公募のところは直前のM&Aで自己資本比率が下がっていたので、自己資本比率30%台に戻せる金額で決めていました。最初にマックスの比率はこれぐらいにするというのが決められていて、自己資本比率30%に戻せる公募、そこから後は創業者の売出し分だけ引いて、ZOZOの売り出し分が自動的に決まったという感じです。

寺田:上場した後にM&Aをやっていくという戦略を持って、公募価格にそんなにこだわらなかったっていうのもあって、結果的にはミニマムの調達になったという感じでしょうか。

瀬之口:上がったのが40億円くらいで正直あまり納得する水準ではなかったので、希薄化はなるべく抑えたく、借入余力を最低限回復できる30%台に戻せる分だけの調達にしました。

寺田:タイミーさんは全額売り出しということで、調達はされていないと思いますけれども、ここの考え方はいかがでしょうか。

八木:まず売出金額の観点で回答します。海外の機関投資家との会話を前からしていたというところもあって、実際のディールの最後でどのぐらいの投資家がどの程度のアロケーションを受けられるかが大体わかります。そうすると、一定の金額を割り当てるにはこのぐらいのオファリングサイズを作らないといけないよね、というところから必要な売出金額も比率も決めています。うちはなるべく売出金額を大きく作りたかったので、既存の株主様に売出協力をお願いしに頭を下げに行きました。

寺田:オファリングサイズを作るという点では、もう50億とか100億とかを調達して乗せるということも選択肢だったのかなと思います。そうせずに売り出しのみにされたのは、どのような背景があったのでしょうか。

八木:1株あたりの利益もそうですし、調達して具体的に何に使うんだっけ?というところがありました。タイミーは今、デットも結構利用しています。調達したエクイティが現預金で寝てしまうと、期待リターンに見合わないなと。それらの理由でまずは売出で必要なオファリングサイズを満たす玉を作り、足りない部分を公募で対応すると考えていました。

寺田:上場後のいろんな成長戦略、経営戦略を考える中でも、そもそも資金需要が十分で、キャッシャフローで確保できそうなので必要なかったという感じでしょうか。

八木:そうです。

■ 株価は想定内か想定外か

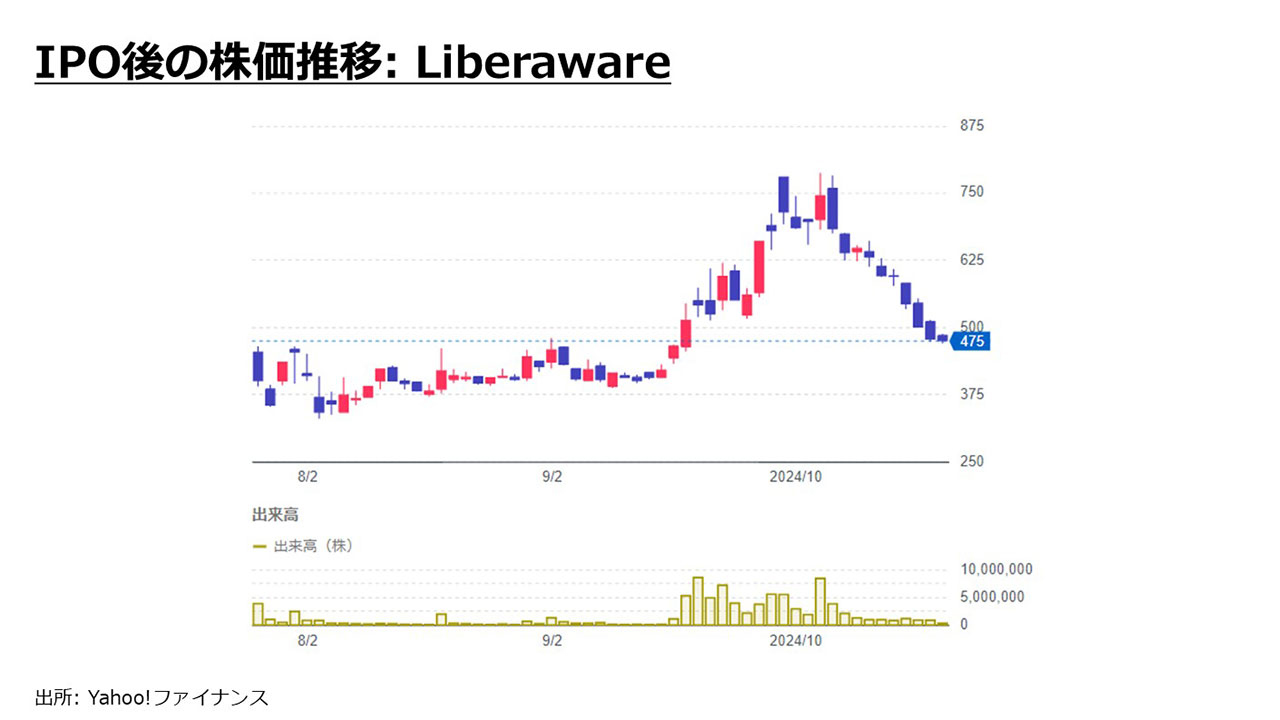

寺田:ありがとうございます。あっという間にお時間残り10分くらいなので、2テーマぐらいで終わりたいと思います。今回はIPOのセッションですが、IPOの直後から資本市場との対話が始まると思っています。想定と比べて何か違った点があったのかどうか、ぜひお伺いできればなと思います。株価のチャートも用意しました。Liberawareさんからいかがでしょうか。

内田:今日も確か下がっていたんですけど、IRを出したことは一定の評価・出来高につながっていると思います。あとは決算発表で、弊社はまだ赤字企業ですが、今期は黒字を目指しています。やはりそのニュースがポジティブに捉えられていって上がったと思っています。IRをいくつか出してはいますが、投資家たちが判断するのはやはり決算発表だと思うんです。7月上場なので、そこのコミュニケーションはまだ正直一回しか取れてないので、その部分の評価についてはこんな動きだよな、というのが現状の所感です。

寺田:まだ日も浅いので、想定内といえば想定内ということですか。

内田:まあこの範囲だろうなという感じですね。

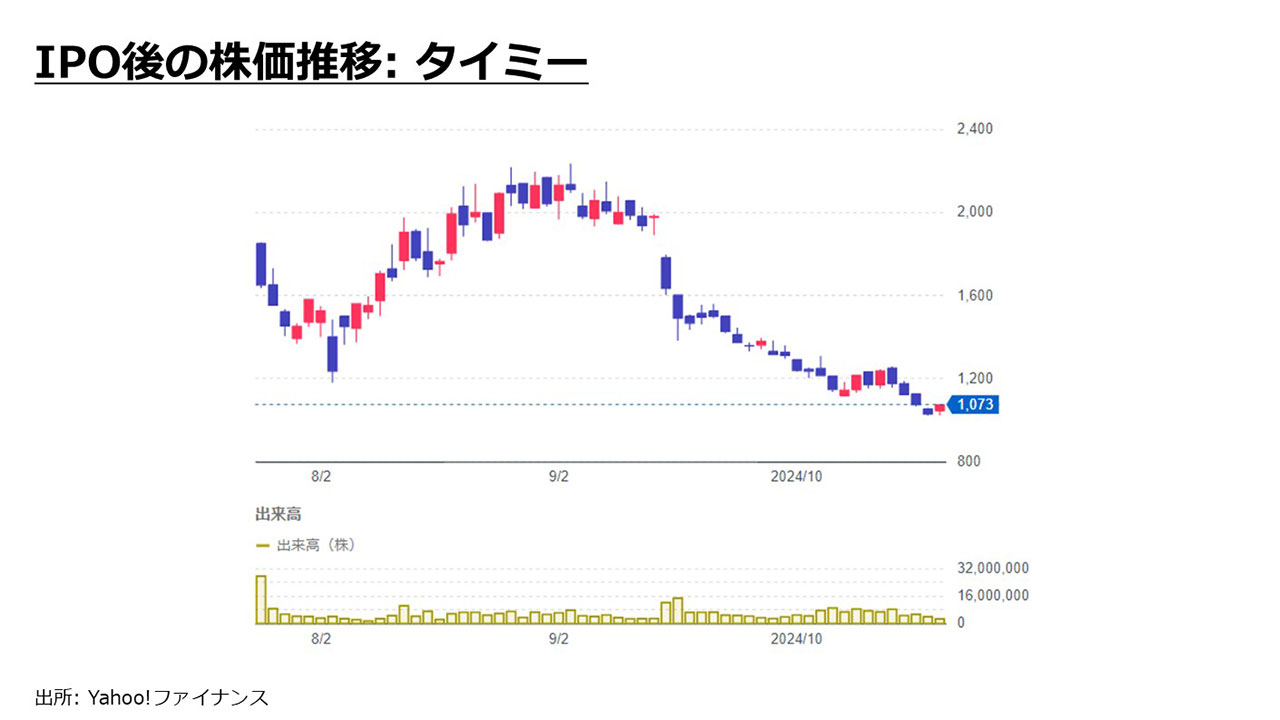

寺田:タイミーさんはいかがでしょうか。

八木:決算発表以降、150件以上1on1をさせていただいています。やはり売上高と利益をもっと上げていかなくてはいけないなというところです。これがまず一つ。2つ目はビジネスモデルと数字の出方の啓蒙がもっと必要であることです。ビジネスとして四半期ごとでどのようになるのか、トップラインとコストの使い方がどのように四半期ベースで出るのか等は、会社側として分かっているけど、投資家サイドになかなか伝え切れてなかったというところはあるなと思っています。

通常であれば売上が上がると利益も上がる。タイミーの場合はいわゆる繁忙期で売上が大きく上がるんですけど、一方、その分ワーカーさんを獲得するために広告宣伝費を相当積まないといけないので、利益は低くなるわけです。年間を通じての季節性もあります。まだまだ伝え切れてないところもあるので、地道にしっかりコミュニケーションを続けギャップを埋めていかなくてはいけないなと感じているところです。

寺田:短期業績の出方が、タイミー社内の認識とマーケットのところでギャップがあって、それがネガティブサプライズになっている可能性があるかもしれないですね。

八木:そうですね。投資家が財務モデルを作りやすくできるように開示について改善していきたいと思っています。

寺田:yutoriさんはいかがでしょうか。

瀬之口:ほぼ想定通りの動きです。最初のタイミングでグッと上がっているところは一回目の決算で上方修正を出しています。それに市場もちゃんと反応してくれました。12月末に上場して最初の決算が3Qだったので、上方修正する前提で、そもそも保守的に当初予算を組んでいました。

その後に少し下がっているものの、6月くらいに本決算でまたしっかり上がっています。唯一想定外で言うと、「Her lip to」のリリースを出した日が、ちょうど世紀の大暴落と重なってしまったというところです。

寺田:世紀の大暴落の日の御社のM&A発表、私も覚えています。この時は確か、フルデットでとかファイナンスの話もされていたと思います。反応はいかがでしたか。

瀬之口:正直上場の時よりも世間からのリアクションは多かったなというのと、今までとは違う層にもニュースが届いたなという印象です。それこそ中学校の同級生とかが「写真見たよ」みたいな。yahooニュースにも載ったりと、金融業界だけでなくマスのニュースとして取り上げられました。ニュースバリューはかなりあったと思います。

寺田:それは資本市場との対話という点でも、ちょっと違う感じのコミュニケーションが始まったなっていう感覚がおありですか。それとも投資家はあくまで投資家という感じですか。

瀬之口:投資家サイドから見ると大きいサイズのM&Aもしっかりできたんだね、良かったねぐらいの感覚ですね。

寺田:元々そういう意味では御社も上場前からM&Aをされているし、上場時もその後もM&Aというのがストーリーとして投資家に説明していて、しっかりといい形で出てきたという。

瀬之口:まさにそうですね。

■ IPOの反省点。戻れるとしたら何を改善するか

寺田:あっという間にお時間なので最後のご質問にできればと思います。いろいろとかなり深いところまで詳細にIPOの流れ、経緯をお伺いしました。あえてもう一度IPOをやり直すとしたら改善点は何かありましたか。これからIPOをする、IPOを控えるCFOの方々にお伝えいただければなと思います。内田さんからいかがでしょうか

内田:Liberawareは実はVC比率がめちゃくちゃ高いんです。過去を振り返ると、事業会社がもっと参画できるようなラウンド形成をしたかったなっていうのはあります。やっぱり事業会社との連携が、安定株主になるというのもそうだし、ビジネス上の親和性が高いところがめちゃくちゃあります。そこをちゃんと巻き込むようなコミュニケーションができれば。でも正直難しかったとも思います。ある程度JR東日本との協業のようなストーリーがないと、社内を説得できないというのもあったと思います。もうちょっとできた方が、その後の株価形成においてもそうだし、事業連携においてもそうだし、そういったことがやっぱり必要だったかなと思います。

寺田:そもそも事業会社に当たらなかったということなのか、当たったけれども出資には至らなかったということですか。

内田:当たったけれども、やっぱり推進力がある人に会わないとできないですね。事業会社で本気で連携しながら事業を広めていこうというところに会えなかったというのがあります。

寺田:瀬之口さん、いかがでしょうか。

瀬之口:株主構成もかなりコンパクトで、スケジュールも1週間遅れだけでほぼそのままいったので、クリティカルに改善したいみたいなところはなかったです。逆に良かった点で言うと、上場後のことを事前にしっかり考えられた点は良かったなと思います。上場準備中は公募価格にダイレクトに影響するN期の予算にかなりフォーカスしがちですが、N+1,N+2の上場後もちゃんと成長率をキープできるN期の予算になっているか、N期をパツパツにしすぎていないかみたいなところで、先をちゃんと見据えて体制を作れたというのは良かった点だと思います。

寺田:具体的な弾込めとして、どのようなものを用意されていたのでしょうか。N+1の成長率をしっかり出していくために準備していた施策や体制がおありだと思います。

瀬之口:やっぱり一番は予算をかなり保守的に見ていたことですね。あとはアップサイドとしてのM&Aです。実際、上場後最初の決算で上方修正、初年度でしっかりM&Aのニュースを出せたのは大きかったですね。

寺田:八木さんいかがでしょうか。

八木:先ほどの資本市場との対話のところでいうと、ビジネスモデルやサービスの理解促進は上場前から行ってきたのですが、ビジネスと数字の四半期ごとの出方の理解促進をもっと強化しておけば良かったと思います。実際に投資家がモデルを組む中で、会社サイドでもどのようにモデルを組んでもらいたいかのシミュレーションをした上で投資家とコミュニケーションをした方が良かったなというのがありますね。

寺田:コーポレートアクションの位置づけであったり、主幹事の選び方、また審査の対応、ファイナンスの考え方であったり、IPO後の動きについても詳細に非常に興味深いお話をいただきました。ご登壇いただいたお三方に拍手いただければと思います。どうもありがとうございました。