- ホーム

- イベント記事

- Growth CFO Summit Vol.9

- セッション4「『株式報酬』をいかに自社の成長に繋げるか」

- Sansan・Ubie流の”手堅い”ストックオプション設計とは?

Sansan・Ubie流の”手堅い”ストックオプション設計とは?

2023年8月1日にグロース・キャピタル株式会社主催で行われた、Growth CFO Summit Vol.9。セッション4のテーマは「『株式報酬』をいかに自社の成長に繋げるか」です。モデレータはシニフィアンの小林共同代表、そして、ユーザベースの松井CHRO、Sansanの橋本CFO、Ubieの阿部代表の4名で熱い議論が繰り広げられました。

登壇者

■ セッション4「『株式報酬』をいかに自社の成長に繋げるか」見どころ

嶺井政人(以下、嶺井):次のセッションのテーマは「『株式報酬』をいかに自社の成長に繋げるか」です。モデレータはシニフィアンの小林さんに務めていただきます。小林さん、よろしくお願いします。

小林賢治氏(以下、小林):よろしくお願いします。

嶺井:見覚えのある組み合わせですが、いまPIVOTの『スタートアップ・ファイナンス最前線』をやっているわけではないですよね?

小林:違いますね(笑)。

嶺井:小林さんにはGrowth CFO Summitの第1回から来ていただいて、そこからずっとご協力いただいて今年で9回目になりました。あっという間です。

小林:嶺井さんは、9回やってもまだ緊張してますね(笑)。

嶺井:相変わらず少し緊張しつつやっております。今年は株式報酬をテーマに小林さんにセッションをご担当いただくのですが、ぜひ見どころを聞かせてください。

小林:ご存知の方も多いかと思いますが、今年、株式報酬に関して国税庁から非常に大きな発表がありました。これを受けて、スタートアップ全体で株式報酬を大きく見直さないといけない状況になっています。実際、私のところにも大変多くの相談が来るようになりました。CFOやCHROの方、あるいはCEOの方からも相談されています。

上場・未上場関わらず非常に多くの相談があるので、このテーマはGrowth CFO Summitにぴったりだと思います。今回「株式報酬ならこの会社をぜひスタディしておくべし!」と私が思う3つの会社の方々にご登壇いただけたので、非常に濃密なお話がお聞きできると思います。

嶺井:ありがとうございます。期待しております。

■ 本日の登壇者

小林:このセッションは「『株式報酬』をいかに自社の成長に繋げるか」というテーマで、素晴らしいお三方にご登壇いただきます。簡単に私の方から紹介をさせていただければと思います。

小林:まず、大々的な非上場化で一気に注目を集めましたユーザベースの松井さん。次に、上場企業として多彩な株式報酬を駆使しているSansanの橋本さん。先日、画期的なOSをプレスリリースで出して非常に大きな反響を得たUbieの阿部さんです。

上場・未上場、もしくは非上場化と、多彩なパターンでオーディエンスの皆さんのケースに何かしら合った形でお話ができるのではないかと思っています。

■ 株式によって生み出される富

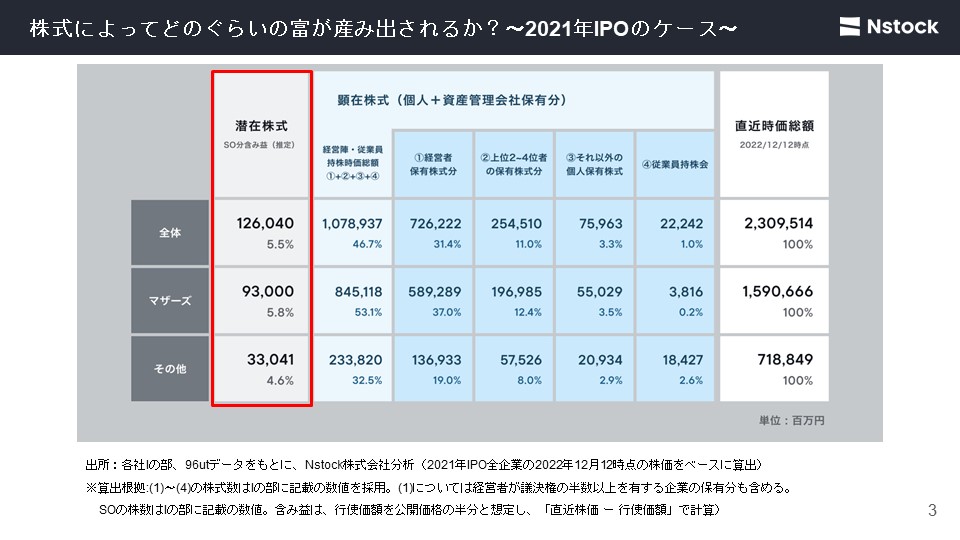

小林:まずはじめに、私の方から前説的なことをお話しします。このスライドは、上場によって株式由来でどれだけの富が生み出されたのかを計算したものです。2021年に上場したすべての会社のIの部に記載されている株式について私が端から端まで読んで個人、創業者、資産管理会社がそれぞれ何%持っているのかをすべて計算し、そこから生まれた含み益を出したものです。

SOに関してすべての会社で行使価格を洗い出すのは難しかったので、上場時の株価の半分という想定をおきました。そこだけは推計で計算しています。それ以外の点については推計要素のほぼないファクトとして見ていただいてよいかと思います。

結果、SOによって1年の上場で1260億円が生み出されていることがわかります。ちなみに、この時マーケットがどういう状態だったかというと、2022年12月、グロース市場を中心にマーケット全体がきつかった時点を参照しました。

マーケットがつらい状況でも、年間の含み益がこれだけ出たということです。マザーズだけで930億ぐらいの含み益がSO由来で出ていますので、非常に大きなインパクトがあると言えます。

小林:政府の目算どおりにスタートアップへの投資が増えていくと、2030年には10倍ぐらいになる規模感ですので、仮にこの表の数値も10倍になるのであれば、9300億ぐらいがスタートアップ関連者、特にマザーズ関連者、今で言えばグロース市場関連者の従業員等に配られることになります。このように、株式報酬は非常に大きなインパクトを秘めていると思っています。

■ 未上場時の株式報酬設計

小林:今日はまず、未上場の時点でどのように設計してきたかをお聞きしたいと思います。今回、上場している会社のCFOさんも多く聞いていらっしゃると思うのですが、一番多く参加している未上場の方々が気になる点をこれまでの具体的な事例をもとに議論してみたいと思います。

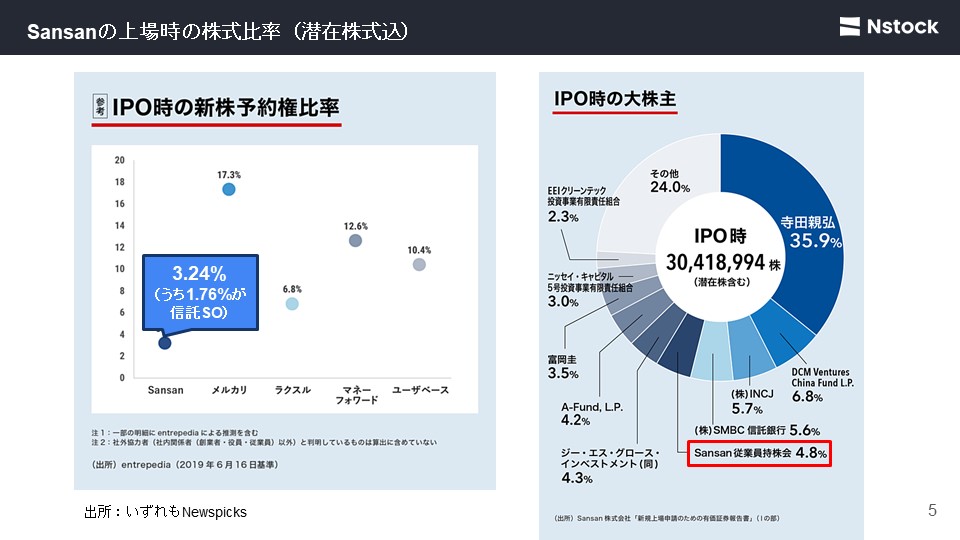

小林:最初にSansanの橋本さんにお聞きしたいのですが、実はSansanはSOの比率があまり高くありませんでした。スライドのデータはNewsPicksから取ってきたものです。メルカリやマネーフォワード、ユーザベースさんは上場時に10%を超えています。最近だと15%くらいの会社さんも多い中で、Sansanは3.2%でした。そのうち信託SOは1.76%です。

スライドの右側は潜在株を含めた株主比率で、赤で囲われている従業員持株会を見ていただくと、4.8%もあります。持株会ではリクルートがよく知られており、最終的に大きなリターンを生み出したという事例はありますが、グロース企業ではなかなか珍しいと思っています。Sansanが従業員持株会を採用したのはどういう背景があったのでしょうか。

橋本:私自身、Sansanに入ったのが2017年なので、その前から従業員の持株会制度が存在していたのですが、我々は創業が2007年でして、ここで挙がっている会社の中で言うと老舗の方だと思っています。

その時に適格SOなり、ストックオプションという制度自体がメジャーではなくて、そこまで広がっていなかったというのはあります。ただ大事なのは、従業員が手触り感を持って会社のオーナーの一人だと自覚してもらうのが大事だという考え方です。毎月の給与明細で持株会にいくら引かれているか見られるので、自分のキャリア、自分の成長と会社の成長を重ね合わせてもらって、会社が成長していくことがより自分ごと化されている状態を作るために持株会を推奨しています。今でも7割ぐらいの従業員が持株会に入っている状態で、これはかなり高い方だと思います。

小林:相当高いですよね。いわゆる、よくある購入補助みたいなものが設計されているのでしょうか。

橋本:そうです。ただ、それだけではありません。うちは人事の所管でやっているのですが、人事としても持株会の比率を上げることをKPIの一つにして、会社が成長していくことをアピールしながら必死にやっていますね。

松井しのぶ氏(以下、松井):聞いてもいいですか。7割はすごいと思います。一般的には1割いくかどうかですよね。弊社は未上場化して、持株会をちょうど設計したところなのですが、社内IRをしないといけないと思っていて。今まで上場時は外部の投資家さん向けにIRをやっていたのですが、今は四半期ごとに社内に向けてIRをやっています。どういうことを行って7割になったのか、ぜひ伺いたいです。

橋本:社内IRという意味では、特別なことはあまりやっていません。入社時に研修があるのですが、そこで持株会の制度や会社のステータスを説明したり、IRの部門長から「うちは機関投資家から、このように見られているよ」と話をしたりしています。

小林:素朴な質問があります。株価が右肩上がりの会社の持株会は、自分が従業員だとしてもわかりやすいですし、入りやすいと思います。一方、Sansanもその一つと言えますが、日本のグロース市場は、この期間に株価の浮き沈みがありました。沈んだときに従業員から「やっぱりやめます」「株価が下がっているのですが、これは何ですか」というクレームは出ませんか。

橋本:ほぼ聞かれていないですね。心の中で思っている人はたくさんいるのかもしれませんけれども、信じた道をやるしかないですよね。あとは「ビジネスモデル上、SaaSのビジネスなので一個一個積み上げて、気づいたら売り上げが上がっていて、その先に株価もついてくるよ」という話をしています。

小林:上場直前に信託SOも追加で入れたと思うのですが、普通のSOと信託SOと持株会、それぞれ狙いや付与する対象は違ったのでしょうか。

橋本:持株会は入っていただける方全員に入っていただきます。上場直前に信託SOと適格SOを同時に入れました。会社にいた全員にSOを配っているのですが、上場する時の届出書に誰が何株持っているか書かないといけません。信託SOであれば、ポイントなので書かなくていいですよね。そこで余計な「あいつは何株もらっているよ」というのが発生しないように、ある一定の持ち分以上は全部信託という形にしました。

小林:そういう意味では、上場後の自由度を確保したといえますね。

橋本:そうです。

小林:持株会がここまで来たのは、本当にすごいと思います。今、パーセンテージはもっと高いですか。

橋本:売っている人もいますので、同じくらいですかね。

小林:運用上、購入補助以外に工夫された点はありますか。

橋本:決算発表後に全社朝会で業績の解説をして社員の意識を引き上げたり、投資家からの反応を共有したりしています。そういった中で社員の株式に対する当事者意識が高まっていると思います。

小林:入社時や決算発表時に説明して理解してもらうという着実なことを長い間地道にやってきた点が効いているのかもしれませんね。

橋本:そうですね。あと、ムードを作ることですね。

小林:なるほど。Sansanさんには信託SOについてお伺いしたいので、後ほど議題として触れたいと思います。

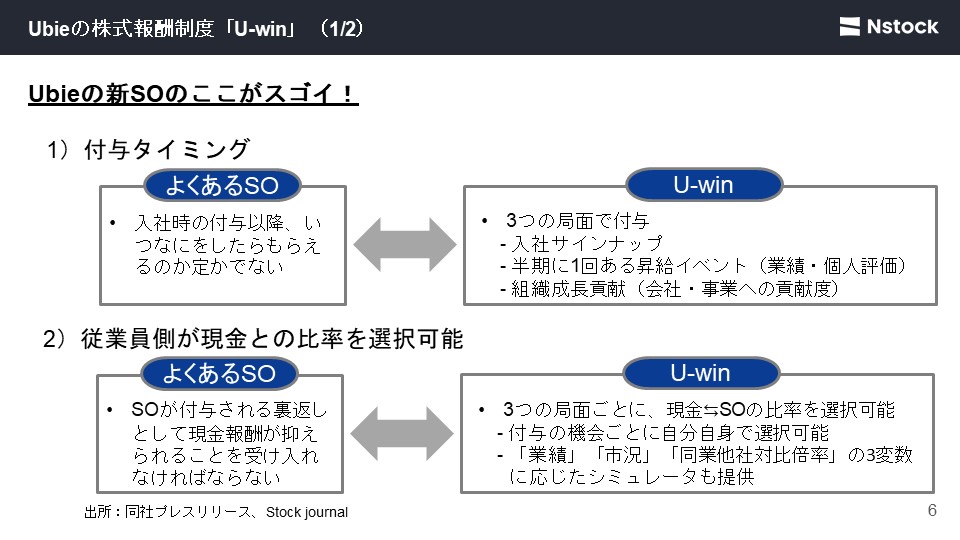

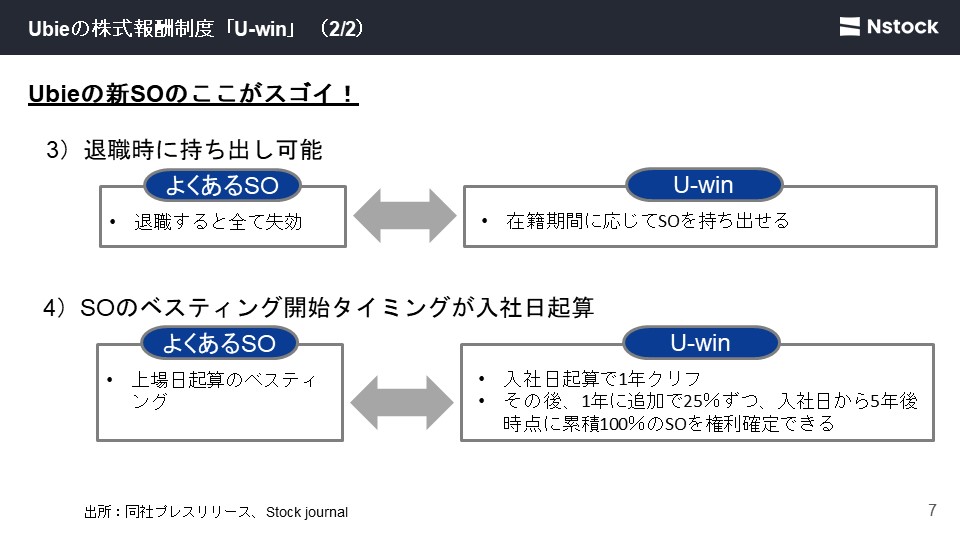

小林:次にUbieさんのケースです。実はUbieさんは「U-win」という名称で、かなり斬新な株式報酬制度を5月か6月に発表しました。この中身を阿部さんから説明いただいてもよろしいでしょうか。

阿部吉倫氏(以下、阿部):まず、その節について多々アドバイスいただきまして、ありがとうございました。

小林:とんでもないです。

阿部:局面として、入社時のリスクテイクに対するサインナップとしてストックオプションがもらえます。特徴的な点で言うと、半期に1回昇給イベントがあるわけですが、その際に給与を取っていただくか、ストックオプションを追加で取っていただくかを選んでいただけます。

先ほどのお話にもありましたとおり、まさにご自身のオーナーシップで株式を多く保有するという意図を持ってほしいと考えました。自分で選ぶというところですね。あとは組織の成長に貢献した割合に応じてストックオプションがもらえる点ですね。

小林:質問なのですが、2つ目の「半期に1回ある昇給イベント」と3つ目の「組織成長貢献」について、要は、組織成長貢献の方がよりロングスパンで、例えば「5年ぐらい従事していて、君は貢献度が高かったからドンとまとめて付与しよう」というイメージで捉えるといいですか。

阿部:というよりは、組織の生産性に対する貢献に対して払います。

小林:それでは、半期に1回に限らずということですか。

阿部:まさに、そのとおりです。

小林:つまり、半期に1回「今回、僕は業績目標と個人評価が達成したから多くもらえるかも」といい感じの期待値と、プロジェクトか何かで常々成果を出したことに対してアドオンで乗ってくるものがあるということですね。

阿部:そうです。「これを実現するともらえますよ」と。状況に応じて変化はありますが、そこに対して貢献するともらえるということです。

小林:ちなみに、毎回現金かSOか選んでいいんですか。

阿部:毎回選んでいいですね。

小林:例えば「前回100%SOだったのですが、ローンを組んでしまったので今回は全部現金でもらいたい」といったことはありなんですね。

阿部:はい、遡及してひっくり返すことはできないのですが、状況によって選んでいただきます。おっしゃっていただいたようにローンを組んでキャッシュ・フローが悪化している方は、キャッシュを選んでいただくことが可能ですね。

小林:一つ目ですごくいいなと思ったのが、どういうタイミングでもらえるかがはっきりしている点。意外といつSOをもらえるのかわからない会社って多いと思います。「入社時にもらったけれど、その後どうなったの?」みたいな。付与ルールが定かでない会社が多い中で、ここまで明示されているのがいいなと思いました。

株主との約束事項だと思うのですが、Ubieさんは現状全体で何%ぐらいのプールがあるのでしょうか。

阿部:現時点では10%強プールが存在しておりますが、もちろんネゴシアブルであるとは考えていますね。

小林:最初は、ある程度ペース感を意識しながら毎年付与する量を決めていらっしゃると思うのですが、気前よく配布しすぎて早々に尽きてしまわないよう年間の配布量は設計されていますか。

阿部:予算と申しますか、目線感は決めています。それと業績進捗ですよね。よくあるSOで、いつ何をしたらもらえるのか定かでないことがあります。会社としては状況に応じてコントロールしたいので、業績連動で付与量をコントロールする。上場前なのか、その後なのかわかりませんが、そこに対する時間軸を考えた時に出し過ぎにならない点はコントローラブルな形にしていますね。

小林:業績というのは、例えばですが、売上が100億になったら何%まで使えるようになって、200億になったら何%になる。簡単に言うと、そういうイメージですか。

阿部:会社側として持っているイメージとしては、そういうところです。

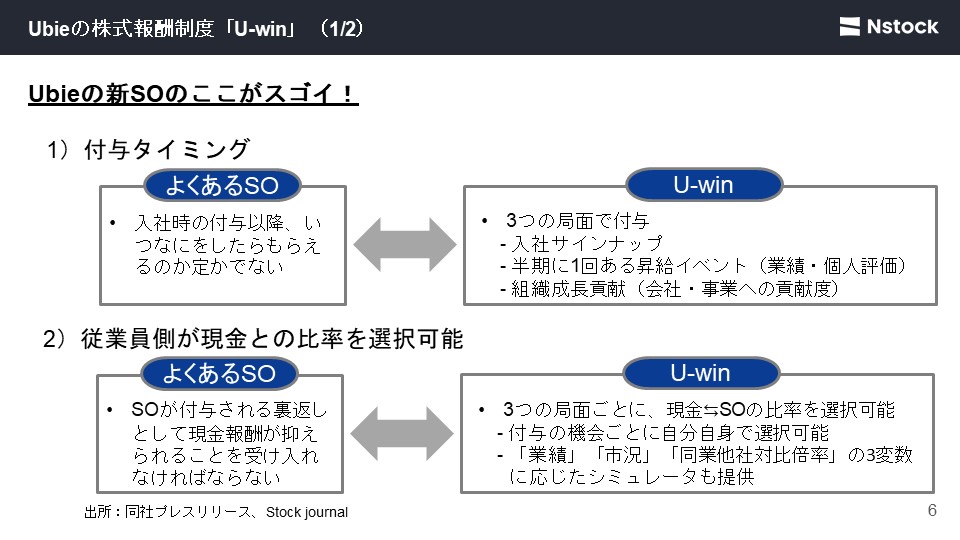

小林:他にも特徴があって「退職時に持ち出し可能」「入社日起算のベスティング」とありますが、それぞれ狙いはどういうところにあるのですか。

阿部:コミットいただいた量や期間に応じて、ストックオプションを持ち出せる方がフェアだろうというのはあります。逆もしかりで「ストックオプションをもらってしまったので、いついつまで必ずいないといけない」みたいなことがあると、双方にとって不幸だと思っています。

要は、事業のプロダクト・マーケット・フィットまでのフェーズにおいて活躍される方、Go To Marketを仕上げるところまで活躍される方、その後のグロースで活躍される方などフェーズ論があると思います。その一定の期間でコミットいただいた分に関して持ち出せると、バリューを発揮できるフェーズを過ぎてもストックオプションがあるから何となく在籍するという状況を防ぐことができます。その分のコミットに応じて株式をもらえるのはフェアだといった設計になっています。

また、ベスティングの開始タイミングが入社日起算でないと、それがワークしないというのは明確です。1年のクリフを置いているのは、その1年の間に会社にジョインしてから戦力になるタイミングまで、できるだけ早い方がいいわけです。少なくとも1年置いておけば、活躍いただけないままで株式を持ち出せるケースは防げるだろうと考えたということですね。

小林:なるほど。このルールでベスティングされるとして、行使可能はどこからなのか決めていらっしゃるのですか。

阿部:行使は上場後です。

小林:上場後なんですね。付与されて持っているけれども退職時に持ち出し可能なので一定期間いれば持ち出すことができる。ただ、行使できるのは先で、上場してからになるということですね。

阿部:まさにそうですね。

小林:日本でも徐々にこのスタイルが増えていますが、3)と4)のスタイルは完全にアメリカ型だと思います。

今まで日本では、どちらかというと完全に退職時失効型で、上場日を起算日とするベスティングが一般的でした。特に退職時失効ではないことについて「どうして辞めた人が持っているの?それはフェアなんですか?」という意見が、株主もしくは今の従業員からありましたか。

阿部:株主の目線からすると、主に上場したタイミングで期待した成長が実現するかどうかと、そこに対して何%のストックオプションが払い出されているかという関心事があると思います。その中のアロケーションについて何か物言いがついたことは、今のところありません。

メンバーに関しても、もちろん1年以内に当社で活躍することが難しい場合は、双方のためにも無理に留まることを強いらない組織文化設計にはしています。全然活躍していない人がたくさん持っていると、周囲の納得感がないと思います。2年間、重要なコミットをしてもらって、それで持ち合わせるのがいいというイメージです。

松井:私も伺っていいですか?前のページで、選択性になっているとあったのですが、昇給しない人はSOをもらえないのですか?

阿部:昇給しない人はもらえないですね。つまり、昇給イベントではもらえないということです。

松井:昇給するか、SOをもらうかなので、昇給時にお金で先にもらった人は退職の有無関係なくもらえるということで、フェアネスを考えても、退職したらなくなってしまうのは、確かに難しいと思います。そういうことで言えば、従業員からもあまり文句は出ない気がしました。一方で、昇給しないとSOはもらえないのですよね。

阿部:まさにそうです。転換原資がゼロなので、もらえません。

松井:そこでローパフォーマーにSOを出してしまって、そのまま辞めて、ポーションをたくさん持っているということは防げると思いました。

小林:唯一リスクとしてあるのは、入社時のサインナップが盛りすぎということ。これはどういう会社でも常にあることですよね。

逆に言うと、3階建てで乗っていくわけなので活躍したらどんどん乗せていく感じにして、入社サインナップを抑える形になってきたのでしょうか。

阿部:歴史的経緯で言うと、創業時はサインナップのストックオプションがナイーブな設計だったので、結構もらえました。非常にリスクが高いわけですから、創業時はそうではないという話をすると思うのですが、ある意味では事業がグロースしてくるとテイクしたリスクの量が減っていきます。入社後の活躍に応じてもらえるような設計に転換してきたというのは、まさにご指摘のとおりですね。

松井:パフォーマンスを上げるともらえることが明確になっているので、すごくいいなと思いました。

小林:フェアですよね。逆に他の採用競合に「入社時のサインナップは2%です」ということをやられると、きついということですか。2%はなかなかいないと思いますが、ドカーンと「0.5%出します」みたいな感じだと「こちらは0.1%だけれど、その後にたくさん足すから」みたいな説明をしないといけないわけですよね。

阿部:まさにそうですね。0.5%をドカンドカンと出せるような会社は十数人くらいのオーダーだと考えますが、我々の規模は260人ぐらいになってきているので、サインナップの段階でドカンと出すわけにはいきません。しかし、入社後にきっちり取っていただける設計になっています。

小林:大々的にプレスリリース等でnoteでも出されていたと思うのですが、候補者の方からの評判はどういう感じでしたか。

阿部:当初、想定したとおりで、いい感じですね。

小林:実際に「数字的にこういうインパクトがあった」「候補者がたくさん増えました」といったことはありますか。

阿部:リリースした翌月、翌々月くらいは採用のパイプラインが5倍になりました。

小林:5倍ですか!?意外と、みんなこういうのをきちんと見ているということですね。

阿部:そうですね。あと、我々は採用チャネルのリファラルが大きいのですが、会社のメンバーが自社に誘う理由の一つとして、現金ですが「うちのストックオプションは従業員の満足度が高いですよ」と言いやすいと思います。

小林:従業員の方も、この意義を理解されているということですね。普通は「ベスティング」と言われてもよくわからないと思います。しっかりと説明されているのでしょうか。

阿部:そうです。かなり説明しましたね。入社時にもしっかり説明をしています。補足資料も渡して行いました。「このぐらいの業績になれば、このぐらいになるんじゃない?」というシミュレーターも渡しています。

小林:同じ税制適格SOでも、相当競争力がある。それによって実際に採用インパクトが出たケースなので、多くの会社さんでも広がっていくといいなと思っています。結局、この一連の付与タイミングがどこなのかよくわからない、退職すると全部消えるとしたら、リスクを取るだけになる。

それこそ、外資系銀行やコンサルのそれなりのポジションから「1回給料は下がるけれど、行ってみようかな。SOをもらえるし」と転職したものの、何らかの事情で辞めるとすべて失効してしまい、リスクを取っただけになります。以前から、退職時失効はスタートアップに人材が流れることを阻んでいると思っていたので、この設計はぜひ広まってほしいと思いました。