- ホーム /

- イベント記事 /

- Growth CFO Summit Vol.8 /

- セッション6「事例に見るM&A成功の秘訣」 /M&A成功の秘訣!“自社の2倍規模のM&A”したユーグレナの事例に迫る

M&A成功の秘訣!“自社の2倍規模のM&A”したユーグレナの事例に迫る

前編はこちら(M&A成功の秘訣!“売り手の経営陣を抜擢”するマネーフォワードのグループジョイン戦略)

登壇者

■ 経営戦略に応じて変化したユーグレナのM&A戦略

寺田:では、ユーグレナの過去のM&A事例もまとめていただきましたので、ご紹介よろしくお願いします。

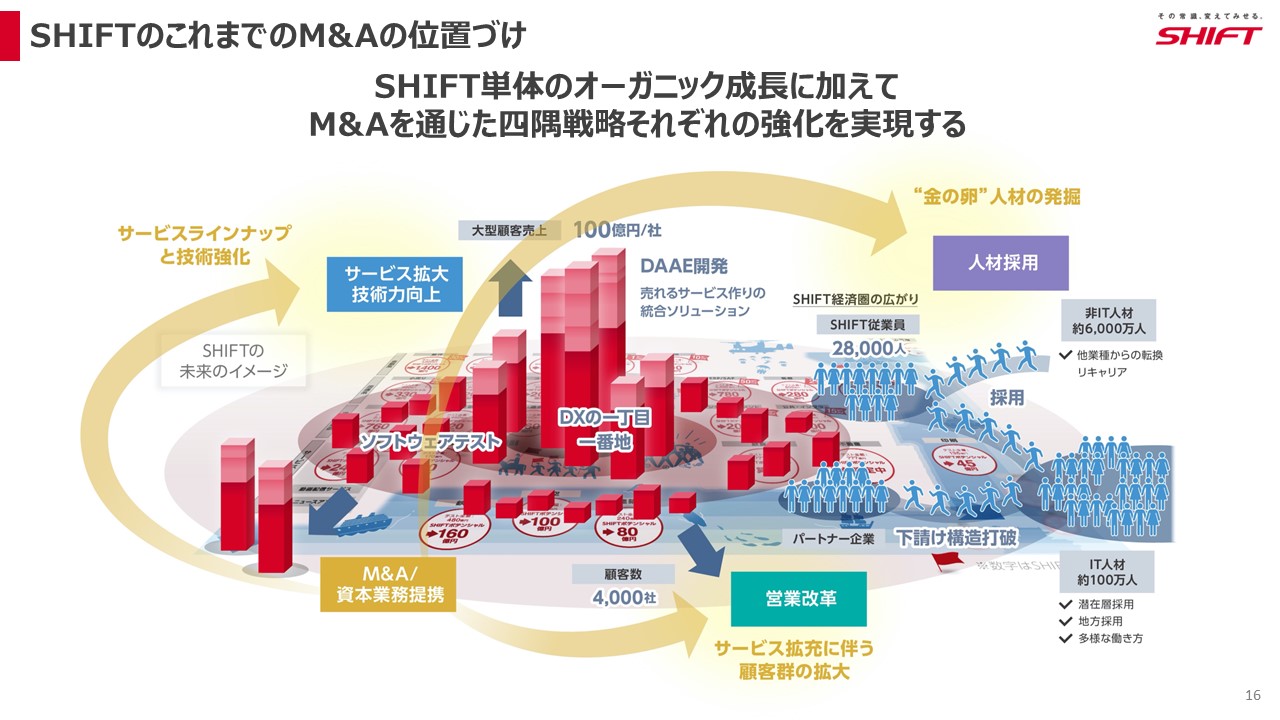

若原:私たちはこれまで、いろいろなM&Aの案件をやってきました。上場した理由に、株式市場を使ってさらに成長するという目的がありましたので、上場してからM&Aを活用して成長しています。販売機能強化、バリューチェーンを強化するために製造機能、通販、あるいは法人チャネルの強化を行ってきました。

(スライドの)真ん中は、そこから新規領域にも進出し始めた時期で、遺伝子解析、クルマエビ養殖、あとバングラデシュの事業がグループに加わりました。その次のステージですが、当時の通販はインフォマーシャルやテレビショッピング等のオフラインマーケティングを中心に展開されており、売上も2018年から少し右肩下がりになっていました。時代がどんどんD2C、デジタルに進む中で乗り遅れている危機感があり、キャッチアップしようと考えたものの、デジタル人材は採用が非常に難しい環境でしたので、ノウハウを持った優秀な人たちに仲間になってもらうために、フック、MEJ、LIGUNAという会社とアクハイアリング的なM&Aを実施しました。直近のキューサイは、少し異色な案件なので後ほどご説明します。

直近のステージは新領域、あるいはファンクションの獲得です。たとえば現在ユーグレナの1つのテーマに「肥料」があり、肥料領域へ進出するため、大協肥糧に仲間になっていただきました。また、ソーシャルグッドなマーケットプレイスをつくろうというフレンバシー、フェムテックのILLUMINATEが仲間になっています。さらに、デジタルマーケティングで評価の高かった”はこ”社も仲間に加わりました。このように我々の機能を強化していく形で入っていただき、今に至っています。

寺田:先ほどのマネーフォワードと比べて、数がすごく多いです。かつ、業種業態も多岐にわたるように見受けられます。優先順位や投資の基準、戦略の当たりはどうやってつけるのでしょうか?

若原:上場直後の弊社は「ミドリムシ」カンパニーであり、ミドリムシの取引先に仲間になってもらい、ミドリムシ販売チャネルの拡大のためにM&Aを活用していました。今はコーポレート・フィロソフィーとして「Sustainability First(サステナビリティ・ファースト)」を掲げ、事業の裾野を広げています。ミドリムシは大事な素材で、これからも大事にしていきますが、サステナブルな社会、健康を実現するための手段はミドリムシだけではないと考え、そこを拡大していく過程で幅を広げていきました。

寺田:経営戦略をアップデートするにつれて、M&Aの戦略もアップデートされてきたということでしょうか?

若原:そうです。ただ、ここまでたくさんやるとは思っていませんでした(笑)。

寺田:ユーグレナと言えば、いろいろな手法でM&Aされていると思います。こちらもご説明をお願いいたします。

若原:通販はSaaSビジネスと同様に、最初に初期投資があって後からLTVで回収するモデルなので、成長する過程で投資資金が必要になります。また、ヘルスケアに加えてバイオ燃料の研究開発もずっとやっていて、継続的なキャッシュアウトがあります。そのため、キャッシュをどう守るかを常に意識しており、M&Aについてはできる限り株式対価でやることを心掛けていました。

長尾:質問です。合併や吸収をされていますが、エンティティを残す・残さないを決めるのはどのタイミングで、どういう基準で判断されていますか?

若原:事業承継系の案件やアクハイアリング系の案件など、いろいろなタイプの案件があります。これしかやらない、とは決めておらず、相手に合わせてやり方も使い分けています。たとえば事業承継系の案件の場合は、私たちが仲間を派遣してより一体化、融合を進めるよう努力することが多いです。一方、アクハイアリング的な案件だと、グループに入ってもらった仲間の経営者にもっと活躍してもらいたいので、経営の独立性を尊重しつつ、裏のバックオフィス的なところはサポートするといったスタイルを取っています

寺田:マネーフォワードは基本的には吸収しないという話でした。意思決定にはどのような背景があったのでしょうか?

若原:すごく悩ましいポイントだと思います。経営者の方の意向や、どうすればより力を発揮してもらえるか、といった点を案件ごとに判断しながら決めています。

寺田:ユーグレナは、各社に対しての関与度合いにはだいぶ色がある感じですか?

若原:色があります。最初は独立経営を維持して、数年を経て融合した方がお互いにとってハッピーというパターンもあります。グループ内での連携が深まった結果、一緒になった方が結果的に相手の会社もより力を発揮できるのではないか。そこはケースバイケースです。M&Aの時点で描いていたシナリオどおりにはいきません。

直近ではM&Aした3つの会社を合併しました。中心となるのが松山のエポラ社、出雲のクロレラサプライ社です。両社とも地方でD2C通販をやる会社で、ここは1つでやった方が面白いのではないかと考えました。そこを繋げたら意外と馬が合ったということで、そういうケースもあります。

■ 売上高はユーグレナの2倍、キューサイ買収の舞台裏

寺田:ありがとうございます。たくさんM&Aをやっているユーグレナですが、キューサイの事例をぜひ詳しくお伺いできればと思います。

若原:私みたいに40代以上の人は誰でも知っている「まずい!もう一杯!」という青汁のCMで有名なキューサイは、通販業界の大先輩企業です。社長の出雲が上場前からずっと憧れていた会社でした。最近は美味しくなりましたが、当時は決して美味しいとは言い難かったミドリムシを世の中に広めたい私たちにとって、「まずい!」ケールを世の中に広めたキューサイは、新しい素材を世に広めた点ですごく尊敬していました。

さらに尊敬する点があります。右下のチャートにあるように、実は現在はケール青汁の売上構成比は10%しかありません。今の主力は「コラリッチ」というオールインワンクリームと「ひざサポートコラーゲン」というサプリで、それぞれ売上は100億円くらいです。最初はケールから始まったけれども、今は全く違う商品2つを事業の柱として立ち上げたというノウハウや経験は、我々として学べるところが大きいと思いました。我々の倍の規模の会社の運営ノウハウも魅力です。また、誇大な広告表現に頼らず、すごく丁寧なマーケティングをしている点など、カルチャー的な親和性もあり、社長の出雲が是非やりたいと言いました。

寺田:誰もが知る老舗企業のキューサイと、そこからどのようにM&Aまで話が転がっていったのですか?

若原:機会があれば何か一緒にできないかとずっと模索していました。そういった経緯もあり、2020年に入札案件が始まった時に「やるんだ!」という話が経営陣から下りてきたという感じです。

寺田:入札なので、金融機関経由でお声掛けがあったのでしょうか?

若原:そうですね。証券会社には事あるごとに「この会社と一緒になりたい」と言っていましたので。

寺田:ありがとうございます。取得方法がかなり特殊で、ファンドのアドバンテッジパートナーズも関与されています。この辺りもご説明いただけますでしょうか?

若原:そもそも自分たちの倍の規模の会社をM&Aするのは、かなりイレギュラーな話です。この入札に参加したいという話を聞いた時、私は最初反対しました。取締役会においても、入札に勝てる見込みが低い、規模が大きすぎて資金調達が困難、案件の実施に相当なコストとマンパワーが必要、など様々なリスクを指摘しました。取締役会でも喧々諤々の議論をしましたが、最終的に「やろう!」と結論になったので、私も腹を括りました。

入札に勝ち残り、クロージングに至るためには、何よりもM&A資金の確保が必須なので、どうやって資金を調達するか、頭をひねって考えました。最初はLBOローンを使おうという話でしたが、残りをどうするのかと。規模感が400億円前後の案件になると推測していましたが、手元のキャッシュは当時50、60億円しかありませんでした。となると、まとまった資金を調達する手段としてエクイティファイナンスが選択肢になりますが、M&Aの前にエクイティファイナンスをするのは技術的な難しさがあります。結局ソリューションは見い出せないまま、可能性をつなぐために、とりあえず一次入札に参加し、走りながらビッドで勝ち残る道を模索することにしました。

寺田:ビッドのタイミングで、この座組は決まっていなかったのですか?

若原:そうですね。それで1次ビッド後も色々と考えましたが、やはり単独でこの入札を勝ち抜き、資金調達まで実現するのは無理だなと判断しました。じゃあどうするかということで、誰かとパートナーシップを組むことを考えました。相手については、まず事業

会社は我々と事業領域やオーナーシップをどうするかの点でバッティングする可能性が高いので選択肢から外しました。そして、我々と相互補完的で、事業会社と組むことに価値を感じてくれそうという観点からPEファンドとのパートナーシップを目指すことにしました。

寺田:最終的にはアドバンテッジパートナーズと組んで、最初は持ち分比率が(スライドの)左のとおりから、コールオプションを行使されて、今はSPCの持ち分比率が一番高い状況です。実際にPMIにはもちろんキューサイの経営陣の方々がいらっしゃいます。かつ、アドバンテッジパートナーズもプライベート・エクイティ・ファンドで、ハンズオンで入ってこられる方々だと思いますし、一番持ち分比率が高い御社がいます。どのように経営統合を進めているのでしょうか?

若原:大前提として、我々は連結子会社化を目的にしていました。M&Aする以上、持分法だとできることに限界があります。そこを広げるために、まず連結化に同意してもらえるファンドを探していました。結果的にアドバンテッジパートナーズに出会っています。

私がずっと感じていた懸念は、CFOとして最後どれだけスキームを考えてお金を集められたとしても、本当にこの規模の会社をちゃんとPMIできるのかということです。アドバンテッジパートナーズもキューサイという会社をすごくリスペクトしていて、成長のポテンシャルがあると、我々とすごく似たような考え方をしていました。キューサイの潜在力を引き出して成長させたいという意見が一致したので、案件完了後もずっと一緒にPMIをやっています。

実際、我々だけではできないようなPMIができていると思っています。経営課題・組織課題の抽出とか、経営方針や組織設計の策定とか、経営改善のプロジェクトの立ち上げ・管理・運営とか、PEファンド流の綿密かつ一気呵成なPMIを目の当たりにしましたし、我々だと気を使ってやりづらいことも一緒に考えてもらったりしました。学ぶことが非常に多かったですし、今もPMIは順調に進んでいます。

寺田:長尾さん、何かご質問はありますか?

長尾:当初は反対されていたと思いますが、こういうネガティブシナリオを持っていたけれども、意外とよかったということはありますか?

若原:先に株式を一部取得し、後からファイナンスをしてコールをするというも、いろいろ考えてひねり出したスキームです。去年3月くらいまでは、ずっと「このファイナンスに失敗したらどうしよう」と不安でいっぱいでした。今年のように株式市況が崩れていたら大変なことになっていたと思います。

長尾:発表後にエクイティファイナンスされたんですよね?

若原:そうです。まず一昨年の12月に13%持分だけ取得しました。それが出せる手元資金の限界だったので、持分を49%まで引き上げるために必要なお金は公募増資で調達し、最後にコールしました。かなり綱渡り的なスキームではありましたが、結果的にできましたし、やると決めたのでやり切ろうと思い頑張りました。

寺田:資本市場からの初期的な反応や、その後、コールオプションを行使されてPMIの解像度が上がってきたことに対しての投資家からの反応はいかがでしたか?

若原:どういうシナジーがあるのかについて興味を持たれます。シナジーについては出来るところから順次進めており、まだまだ発展途上です。投資家の反応という点については、この案件に対する評価が固まるにはもう少し時間がかかると思いますが、一方で、この案件を実施したことで企業規模が大きくなり、これまで我々をカバーしていなかった大手の機関投資家にとって、今は投資のユニバースに入る規模感になってきました。結果的に話す投資家が増えたことが大きいと思います。

寺田:ファイナンスは心配されていたとのことですが、結果的には筋書きどおりに進んだのではないでしょうか。経営統合や事業を進めていく中で大変だったことや課題に直面された事例はいかがですか?

若原:まだ私たちの持分は49%なので、経営統合やシナジー創出を進める上では限界もあります。アドバンテッジパートナーズも東京センチュリーも最後はエグジットされます。エグジットの手段として、我々が残りの持分をコールするシナリオと、あとIPOをするシナリオもあります。

今後のシナリオがどうなるかはまだ全くの白紙で私たちもアドバンテッジパートナーズも今はキューサイをいかにバリューアップするかに集中しています。バリューアップしないと、2回目のコールをする理由付けが出来ませんし、IPOも難しくなるでしょう。アドバンテッジパートナーズと私たちの間で、キューサイのバリューアップという目標で一致している点は大きいです。

寺田:大変具体的なお話まで教えていただいてありがとうございます。ユーグレナに関してもM&A全般のラップアップのスライドをご用意いただきました。最後に若原さんからメッセージをいただければと思います。

若原:会社の目指している精神性と、ユーグリズムというユーグレナの仲間の行動指針を、M&Aに当てはめて説明してみたいと思います。まず最近コーポレートカラーをサステナブル・グリーンとワイルド・ピンクに2色化しており、「信頼と狂気」を表しています。「狂気」は吉田松陰の「諸君、狂いたまえ」という言葉を参考に、信念と熱量で常識や固定概念にとらわれずに行動する狂気性をもつ必要があるとの考えから来ています。

M&Aの文脈でいうと、まずは信頼が大事です。M&Aはお金の力で買収するのではなく、相手から仲間になりたいと思ってもらえることが一番大事です。私たちが本当に仲間にしたいと思うことと、仲間に入りたいと思ってもらえるような信頼をつくることが大事だと思います。その上で、やると決めたら狂ったようなストラクチャーでも考えてやるのがCFOの仕事だと思います。

右側の行動指針もM&Aに当てはめてみると、スピードが大事で、ちぎれるほどストラクチャーを考えて、とにかく結果を出さないといけないという意味になります。あと、M&Aもファイナンスも、特にファイナンスは大変ですよね。大変な時こそ(あ)明るく、(た)楽しく、(ま)前向きに「あ・た・ま」でやることがCFOとして大事だと思います。

寺田:あっという間にお時間となってしまいました。こちらで本セッションを終了させていただければと思います。改めまして本日ご登壇いただいたお二方に拍手をお願いします。どうもありがとうございました。

以上