[事例] Kudan株式会社/総額15.9億円の新株予約権ファイナンスとIR体制の強化

Kudan株式会社

市場:東証グロース(4425)

業種:情報・通信

事業概要:コンピュータやロボットの「眼」に相当する人工知覚のアルゴリズムの研究開発とライセンスの提供

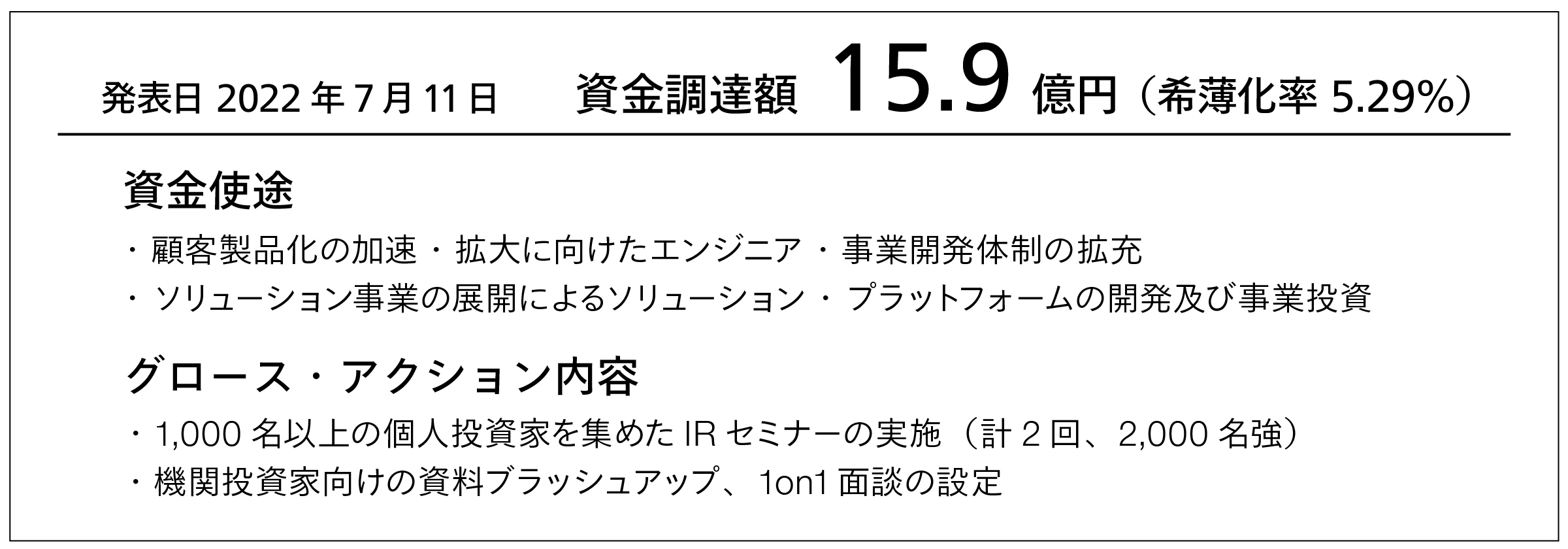

世界最先端の商用グレードの自己位置推定・環境地図作成技術を軸に成長を続ける同社はこの度、グロース・キャピタルを割当先として、総額15.9億円の「顧客の製品化に沿った3段階でのファイナンス」という前例のない形での新株予約権ファイナンスを実行した。大きく事業フェーズが動く局面で資金調達を主導した取締役CFOの中山紘平氏に、今回の調達の目的と成果、および今後の展望について伺った。

※15.9億円は発行決議日時点の想定調達額。その他の記載金額は2023年3月24日時点での公開情報に基づきます

案件概要

このタイミングで資金調達をされた理由をお聞かせください。

当社は、ロボットや車といった「機械」に、周囲の環境を理解するための「眼」を提供する技術(SLAM)を研究開発している企業になります。創業以来、顧客との評価・開発フェーズの案件を中心に展開してきましたが、今期からは複数の顧客製品の商用販売を開始するとともに、当該技術を利用したソリューションやプラットフォーム事業もスタートしました。事業フェーズとして、製品ライセンスによる売上獲得に向かう転換期を迎えているため、よりスピーディな事業展開、案件規模の拡大を目指すために資金調達を実施しました。

【プロフィール】 中山 紘平(なかやま・こうへい)

Kudan株式会社 取締役CFO。1985年、神奈川県生まれ。早稲田大学政治経済学部在学中に公認会計士試験に合格。2007年、新日本監査法人(現EY新日本有限責任監査法人)入所。2015年、Ernst & Young GmbH/Mitsubishi International GmbHへ出向し、デュッセルドルフにて、事業売却・M&A支援などの多様な業務を経験。

2017年、株式会社Blue Planet-worksに入社し、ファイナンス業務に従事。2019年にKudan株式会社に参画。2021年、執行役員CFOに就任。2022年より現職。

なぜ、資金調達の手法として「新株予約権ファイナンス」を選択したのでしょうか。

1つ目の理由は、事業の進捗に連動する形で発生する資金ニーズを満たしたいと考えたことにあります。また、ファイナンスの実施による希薄化懸念等で企業価値が下がるようなファイナンスではなく、企業価値向上につながる資金調達をしたいという思いを強く持っていました。そのためには、ファイナンスが実行される条件として「顧客の商用製品が発売されること」「当社株価が上昇すること」を設定する必要があり、「新株予約権ファイナンス」がもっとも適切な手法だと判断しました。

割当先として、グロース・キャピタルを選んだ理由を教えてください。

今回の資金調達は、「顧客の製品化に沿った3段階でのファイナンス」という前例のない形をとりながら、会社や投資家にとって最適なファイナンススキームを選択する必要がありました。そうした難易度の高いチャレンジにおいては、上場ベンチャーの経営経験があり、豊富な支援実績のある嶺井さん率いるグロース・キャピタルと共に取り組むことで、よりよいファイナンスが実行できると考えたからです。

また、調達だけでなく、ファイナンスのローンチ後も、IR支援をはじめとする「企業価値向上」に向けて並走してもらえる点にも魅力を感じました。

プロジェクトのキックオフから資金調達を発表するまでの過程で、CFOとして印象に残っていることはありますか?

株価も事業の状況も日々刻々と変化していくため、製品化条件や株価条件の設定等について、ファナンスの公表まで何度も議論を重ね、その都度更新していきました。公表後には、ありがたいことに多くの投資家から好意的な反応があり、株価や出来高含め、プラスの方向に大きく動いたことで一安心することができました。

新株予約権ファイナンスを実施するにあたって、担当された実務について教えてください。

スキームの基本設計、さらには社内とグロース・キャピタル双方から上がってくるアドバイスを踏まえながら最終化する工程を、CFOという立場からハンドリングしました。開示書類や各種契約書の作成についてはグロース・キャピタルと弁護士チームに担っていただいため、私は出来上がった書類のレビューに徹することができたのはありがたかったですね。複雑なスキーム設計ということもあり、ドキュメンテーション、管轄当局とのコミュニケーションなどは通常のスキームよりは物量がありましたが、盤石の体制で進めることができたので、そこまで負担には感じませんでした。

Kudanの現在のビジネス状況、および今後の展望を教えてください。

おかげさまで顧客製品3件の商用化が決まり、すでにデリバリーも始まっています。ソリューション・プラットフォームビジネスについても、大きな案件の受注に成功するなど、好調なスタートを切っていますし、自動運転に欠かせないLiDAR センサーの開発を手がけるイスラエル企業のInnovizとの新規提携、NVIDIA・ADLINK等の既存パートナーとの関係も大きく進展しています。また、商用レベルにまで技術レベルが成熟したことを受けて、自社製品として開発キットの販売も開始し、さらなる技術普及を目指している状況です。

来期以降は、従来の評価・開発案件からの売上とは異なる「製品ライセンス収入」「ソリューション・プラットフォーム事業からの収入」といった形態の売上についても拡大していくフェーズに入っていく予定です。

今回3本の新株予約権(トランシェ)でファイナンスを設計し、2022年10月時点で1つ目のトランシェが行使完了しました。資金調達および、あわせて実施している個人・機関投資家向けIR支援におけるグロース・キャピタルへの評価はいかがでしょうか。

全3トランシェのうち1つ目のファイナンスについては、適切な行使により、堅調な株価を維持しつつ、発表時の想定 5.3億円を1億円上回る 6.3億円調達することができ、大変満足しています。IR支援についても、個人投資家1200名を集めた説明会や、海外機関投資家向けIRのプロジェクトなどをスピーディに実行していただきました。

事業が大きく進展するこのタイミングで、ファイナンスと並行してIR体制の強化を行えたことは、グロース・キャピタルの協力あってのことであり、とても感謝しています。

また、投資家にとって事業や技術の理解が難しいディープテック企業であるからこそ、広報活動が重要であるという認識に立って、PR戦略のアドバイスだけでなく、実際に記者の方までご紹介いただき、結果として大手メディアに当社の事例が掲載されるという成果にもつなげることができました。

投資家から今回の資金調達について、どのような反応がありましたか?

まず、資金調達の手法に対しては、「このような設定ができるとは知らなかったので驚いた」という声をいただきましたし、ファイナンスによる希薄化で株式価値を落とさないように配慮されたスキームや、ファイナンス公表後に株価が大きく上昇する形で推移している点についても高く評価していただきました。また、資金調達による今後の事業展開については、大きく事業フェーズが動くタイミングでの体制拡充を見据えた調達ということもあり、さらなる事業の進展や業績の拡大について期待を寄せていただいています。

最後に資金調達に悩む上場ベンチャー企業にメッセージをお願いします。

株式市場が軟調な局面を迎えていたり、自社の株価が満足いく水準でない状況で、「資金調達を実行する」という判断を行うのは簡単ではありません。それでも、資金調達による事業成長について丁寧に説明し、株主価値のさらなる向上といった点に配慮したうえで実施すれば、短期的に株価を下げることもなく、成長資金を確保することは可能です。今回の当社の資金調達が、上場ベンチャー企業による「成長のための攻めのファイナンス」事例の1つとして参考になればうれしく思います。

![[事例] BBDイニシアティブ/上場後初の新株予約権ファイナンスによる資金調達と個人投資家向けIRの支援を実施](/wp-content/uploads/2024/10/case_08_01.jpg)

![[事例] カイオム・バイオサイエンス/普通社債と新株予約権ファイナンスの組み合わせによる14.1億円の資金調達](/wp-content/uploads/2024/10/case_09_01.jpg)